西澤隆氏

|

▼金融不況の真っ直中で、不況後を見据える

ただ今ご紹介に与(あずか)りました野村證券金融経済研究所の西澤と申します。本日はお招きいただきまして、誠に有り難うございます。『金融不況後の世界と日本』という講題ですが、本音を申し上げますと、1年前、2年前にまさかこんな状況になると思っていた方は、おそらく何処にもいらっしゃらないと思います。さらには「サブ・プライム」とか「CDS(=Credit

Default Swap)」(註:住宅ローンを再証券化した金融商品をさらに証券化し、債権を直接移転することなく信用リスクのみを移転できる取引)など、テレビや一般の新聞、雑誌でもいろんな金融専門用語が飛び交っていようとは想像すらできませんでした。われわれのように一応「専門家」を自称する者にとっても、「2年前のサブ・プライム・ローン問題は何だったのか?」と議論になっているのは事実です。

さらに本日の講題からみますと「金融不況後の日本…? 今まさに金融不況の真っ直中なのに、金融不況の原因を作ったお前たちが何を言っているんだ?」と思われる方もおられるかもしれません。しかし、こういう時だからこそ、少し目線を5年先、10年先に置いて、この後どんな世界が想定できるのか? そこから今を見つめることで、何か掴めることもあるのではないかと思い、あえて『金融不況後の世界と日本』という題を付けさせていただきました。

お手元の資料をひとつひとつ説明していきますと、少なくとも3時間はかかりますので、申し上げたい点をある程度強調しているようなチャートを使いながら、お話を進めていこうと思います。

今日、お話させていただきたい点は3点ございます。先ほど申し上げたこと(「将来を見据えて…」ということ)と矛盾しますが、1点目は「日本は現在、どういった状況にあるのか? どういったことに注意すれば良いのか?」ということです。2点目は―ここが本日の話の中心になりますが―「世界経済はどう変化していて、どういう方向に向かうのか?」ということです。また「アメリカは今後もずっと世界経済の中心に居られるのか?」という点を、経済的な立場から予想してみたいと思います。最後に、時間が許す限り「日本は変わっている」ということに関して申し上げたいと思います。

エコノミスト西澤隆氏による講演中の国際宗教同志会例会会場

エコノミスト西澤隆氏による講演中の国際宗教同志会例会会場 |

最初のお話は短期的な話―つまり、足下はどうなっているのか―をさせていただきます。私は、この5年から10年の間に、日本では大きな変化が起こると思っているのですが、その理由は簡単で、人口が減少しているからです。「人口が減る」ということは恐いことです。何故なら、見えないからです。われわれの仕事の観点から申しますと、為替だ、金利だ、GDPだといろいろと数字を見ます。例えば今日の為替レートならば、ボードをパッと見れば「今日は98円だ」と判るんです。それに比べ、「現在人口が減少している」ということの影響は、今すぐには判りません。ところが、10年経ってみると、いつのまにか「隣人が居なくなってしまった」ということが判る。これは恐いことですし、今から対処していかねばなりません。しかし、逆に見えないことこそ、違う世界が描けるかもしれません。そう思うと「果たして悪いことばかり起こるんでしょうか?」ということも申し上げたい。

では今、日本経済にとってどういうことが問題なのか? ということで、お手元の資料1ページ目にある表―普通のエコノミストですと、1ページ目にあるこれらの表を説明するのに、30分かけるんですよ。「GDPは○○兆円です」とか「成長率は××%です」と、いろいろ数字を読み上げて―ですが、普通にこう考えていただければと思います。一番上に青い線で示されている(図表省略)のが「実質国内総支出(GDP)」ですが、この動きを追ったものがニュースなどでよく言われる「経済成長率」です。「マイナス○○%だ」とか「プラス××%だ」と言われますが、注意すべきポイントはひとつだけです。日本の場合「プラスの1.2%よりも上か下か」でご判断いただいて結構だと思います。

では「1.2%とは何か?」と申しますと、今の日本の平均的な労働力と、平均的な資本と、平均的な工場の回転を使って、どのくらいの成長が維持(=潜在成長率)できるか? ということなんですが、現在われわれの計算するところに拠りますと、だいたい1.2%ぐらいなんです。2010年度を見ていただきますと、0.7―この表は弊社のアナリストが作成したものですが―と、1.2に満たないですね。マイナスは論外ですが、たとえプラスになったとしても、1.2に満たないということは「日本の体力を完全に使い切っていない」ということになります。したがって「景気がどんどん良くなって、物価が上がる」という環境は、少なくとも来年までは難しいと想定せざるを得ないのかと思います。

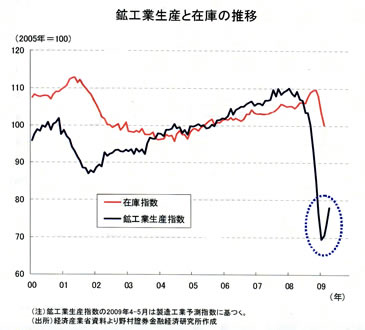

図1『鉱工業生産と在庫の推移』

図1『鉱工業生産と在庫の推移』 |

では、今はどんな状況なのか? ということを調べますと、2ページ目左側の図1をご覧ください。これは、史上初めてのことです。青い折れ線グラフで示されている「鉱工業生産指数」が、グッと急降下していますよね。この鉱工業生産指数とは、国全体の生産量が、どのような水準かということを示しているのですが、このグラフを見ますと、一気に3割ぐらい下がってしまったことが判ります。100作っていたものが、一気に30減少しているんですから、世間の人たちが「とんでもない不況だ!」と言うのも頷(うなず)けます。

▼政府の借金は誰が払っているのか

しかし、その一方で私は「違う見方もできるのではないか?」と思っています。つまり、これは逆に言うと「日本はこれ(雇用調整(レイオフ))ができるようになった」ということです。簡単に言うと、景気が悪くなると、企業は当然、それに向けて調整します。「在庫が多くなったから、在庫を減らそう」と…。その時、従来は工場はそう簡単には操業を停止できませんでした。それは何故か? 人(正社員)を雇っているからです。こういった固定費は、工場を回していないと下がっていかないからです。これまでは「なんとか工場を操業しながらでもコストを削減していく」という発想でしたが、今は違います。一気に工場を止めることができるようになりました。その理由は、非正規雇用(派遣・契約社員)が増えたからなんです。この結果、いままでなら3カ月、半年、1年かかってきた在庫調整、経済調整が非常に短期間で行うことが可能になってきたのかもしれません。この表でも、急激に落ち込んだ後、すぐに回復してきていますよね。

こういった実名を挙げることが良いか判りませんが、トヨタさんなど判りやすい例だと思います。トヨタは大赤字を出して、大幅な在庫調整をしましたが、あっという間に新型プリウスを売り出し、新車の販売台数が1位になりました。一般的に日本の企業をトヨタで例えるならば、「稼げる(利ざやの大きい)レクサスも売りつつ、環境対応車も少しずつ造っていこう」といった対応をまず考えるんですが、トヨタはレクサスのラインをいったんスパッと止めて在庫を掃き出して、素早く方向転換を図れるようになっているのかなと思います。この景気という問題に関しては、私たちの気持ちの問題と企業の業績とが、かなりかけ離れたものになってきているのではないかということを頭の隅に置いておいたほうが良いのではないかと思います。つまり「企業の収益が回復したからといって、内情は人件費を削減しているだけで、実際の景気が良くなる訳ではない」ということです。このことは、今後の日本の将来を見ていく上で、極めて重要なポイントだと思います。

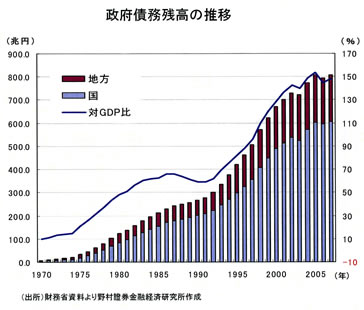

図2『政府債務残高の推移』

図2『政府債務残高の推移』 |

このことに驚いた政府は、死ぬほど公共投資をやりました。総予算額でいうと60兆円。財政的に実質的な支出で言いますと15兆円…。日本のGDP全体の付加価値が500兆円ぐらいありますから、この公共投資は約3%ぐらいにあたりますから強烈です。ここで、資料4ページの右側に見られるようなチャート(「政府債務残高の推移」)(図2)は、われわれは頭に置いておかなければならないと思います。30年前に15兆円を使ったら、景気は即良くなったと思いますよ。ただ、われわれの債務残高は今、対GDP比で160%もあります。金額でいうと800兆円ぐらい借金を抱えている状態なんですね。普通、このような家計はありません。左前(収入より支出が多い状態)でずっと続いているんですから…。

将来、いったい誰がこの借金を払うのでしょう? そのことを考えると「将来、うちの子供が払うの? それなら止めておこうか」という議論になる可能性もあります。現在、公共投資の50兆円ないしは15兆円を真水(註:公共事業の内、用地収得費用などを除いた実質的な支出のこと)で足したものは、誰が払っていますか? 国債という形で政府が借金しているんですから、誰かが払っているはずです。重要なポイントですよね。国も、誰かからお金を持ってこないと借金はできないはずですが、いったいこの膨大な借金を誰が払っているんでしょう? これは、われわれが払っているんです。「自分は国債なんか買っていないぞ」と言われるかもしれませんが、皆さんが銀行に預金をしていただくと、銀行はその預金で一生懸命国債を買っていますから、皆さんは間接的に国債を買っていることになります。もちろん、直接弊社に来ていただきまして「個人向け国債」というものを買っていただきますと「直接自分で借金を立て替えている」ことになります。ただ、重要な点は「こんなことは無限にできるんだろうか?」ということです。無限にはできません。その理由は、次のページをご覧下さい。

5ページ目に「経済主体別の貯蓄投資差額」というグラフが書かれていますが、これはプラスになっている人はお金持ち主体で、マイナスになっている人はお金が足りない主体です。どんな国でもそうなんですが、今まで日本国は個人の家計が貯蓄を持っていて、企業はお金が足りないので、銀行からお金を借ります。銀行は、預金を皆様から集めてきて企業に貸します。けれども昨今は、先ほど申し上げたように企業はリストラができるので、銀行からあまりお金を借りないんですよ。自分でお金を創れるんですね。逆に、「今、すごくお金が欲しい」という人が出てきました。それは誰かといいますと「政府」です。これまで銀行が企業に貸していたように、今度は政府に貸しています。

▼日本はこれから何で稼いでいくのか

しかし、皆様お分かりのように「家計の預金」というものはどんどんなくなっていきます。高齢化が進みますと、預金がなくなってしまうんです。ターニングポイントとなるのは、団塊の世代の方々が65歳以上になる2012年です。日本では、65歳以上になりますと、だいたいの方が労働市場から引退してしまいます。60歳で定年を迎えても、日本では65歳まで働くんですよ。働いていれば、仮に年金を受け取っていても毎月収入がありますから、貯金を取り崩す必要がないんです。ちなみに、年金生活になりますと月々6万円から7万円ですから、夫婦2人がやっていくには厳しい。それで貯金を取り崩すことになる訳ですが、そうすると、銀行の預金残高がだんだん減っていくんですね。「では、誰が借金を払ってくれるんですか?」こういう議論が(将来)確実に出てくるでしょう。

今日の新聞でも、消費税の話題(註:政府が6月9日に公表した、経済財政諮問会議に新たな財政再建目標などを盛り込んだ『経済財政改革の基本方針2009(骨太の方針)』の原案に示された中長期試算。少子高齢化で社会保障費の増大が見込まれる中、新目標を達成するには経済成長や歳出削減に頼るだけでは不十分であり、2011年度以降に消費税率を現在の5%から12%に上げる必要があるとの判断を示した)が出ていました。払ってもらえないなら、借金を減らすしかないですもんね。このところを考えてみても、日本経済は相当過渡期に来ています。「景気が良い、悪い」という問題は確かにあります。しかし、それ以上に日本の社会構造を変えていかないと、なかなか立ちゆかないような状況になってきていることは事実だと思います。

ただ、ひとつ光があるとすれば、表向きに政府が「社会保障なども含めて、税制等を変えないと日本には先がありません」ということを言い始めた点です。私が、エコノミストをやってきた10年前までは、日本で年金問題、消費税問題に触れることはタブーでした。当時、(このままいけばどういう状況になるのか)誰も知りませんでしたから、「年金がなくなる」なんて言おうものなら、大変なことになってしまいます。しかし、現在の景気情勢、労働市場の変化を含めて、向こう3、4年間が最大の岐路です。

ただ、日本がこうした環境の中に置かれていても、仮にアメリカを始めとする他国の景気が良ければ「日本も世界に拠って生きていけば、何とかなるんじゃないか?」と思えたのかもしれませんが、ここ1、2年の間に世界も一緒にひっくり返ってしまったんです。この先、日本が生きてゆくには世界との繋がりというものを理解していかなければなりません。もう少しはっきり申し上げますと、「何処でお金を稼いで生きていくんですか?」という発想をしていかないといけないんです。単純なことですよ。「国内の人口が減る」ということは、使える人(被雇用者)も居なくなるということなんですから…。こうなってくると、なかなか活力が出てこない。そうすると、日本の将来を考える上で、世界の情勢は重要なファクターとなってくる訳です。

▼景気低迷はいつ終わるのか

そこで、本日の2番目の「世界」の話に入りますが、3つ申し上げたいことがございます。ひとつは、なんだかんだ言いながらも、「今回の景気低迷はいつ終わるのか?」について、私の意見を申し上げなければならない。これが2つ目の重要な問題になるんですが「では、誰が景気を引っ張ってくれるのか?」。3番目が極めて重要です。「仮に、次の世界に入っていった時に、今までと同じ構造で考えて良いのか?」いやらしい言い方かもしれませんが、投資的な発想で言うならば、「もう一度、アメリカが景気を牽引するんですか?」という問いですが、答えは「ノー」です。少なくとも、向こう4年間は「違う」という話をしたいと思います。

まず、今の不景気は世界的に見てどのぐらいで終わりそうだと思いますか? 日本は、何となく「2010年ぐらいに」という発想をしているんですが、今回の景気低迷の原因であるサブ・プライムやCPSとは、アメリカの不動産からです。アメリカの地価の下落に伴って住宅価格が落ち込んだんですが、だとすると、アメリカの不動産価格にある程度目処がつけば、ある程度の景気の先行きが見えてくるはずだということは計算できます。 意外と誤解が多いのは「不動産だって計算できる」ということです。(いくら下落したからといって)まさか、奈落の底のゼロになるまで落ち込む訳にはいかないでしょう? 買う人がいて、売る人がいて、それに対して影響を与える変数さえ判れば、どのくらいの価格で底を打つか? これは計算できます。

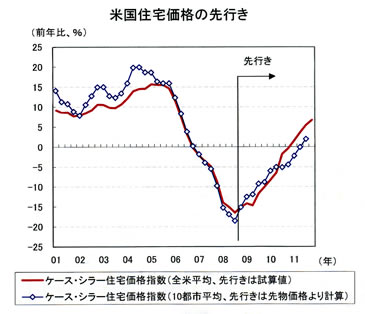

図3『米国住宅価格の先行き』

図3『米国住宅価格の先行き』 |

7ページ目の左側に作ったチャート(図3)が「アメリカの不動産価格の下落は、いつ終わりそうですか?」ということを示したものです。赤い線が、コンピュータに計算させた、いわゆる「シミュレーション価格指数」です。住宅価格に影響を与える変数―例えば、住宅投資、在庫、延滞利率、金利、所得といった約40項目―ですが、こういったものは、通常頭の中で全体的に見ていますが、指数はコンピュータで出します。

では、どれくらいで(アメリカの不動産価格の下落が)収斂するのかを見てみますと、赤い線がちょうど2010年から2011年ぐらいの間にプラスに転じてきそうだと示しています。つまり「アメリカの不動産価格は、2010年ぐらいまではマイナスだが、2011年半ばぐらいには、少し落ち着いてくる」という見通しが計算できたということです。しかし「いくらコンピュータがこういった数字を弾き出したからといって、西澤さん、そのまま全部は信じないよ」と言われてしまいますので、いくつか、私からも私の意見を言わなければいけないと思いますので、申し上げます。

では、資料7ページ右側のPERの図表は飛ばして、8ページの表(図省略)をご覧ください。もうひとつの要素というのは「力業(ちからわざ)」(強引なこじつけ的説明)です。エコノミストは、頭を使わない「力業」が好きなんですよ。ここで何をやったかと言いますと、「戦後、世界中で住宅価格が2割以上下落した例を全部持ってこい!」といってデータを集めた訳ですが、日本やイギリスをはじめ、たくさんあるんですが…。実際、日本からニュージーランドまで先進国では全部ありました。

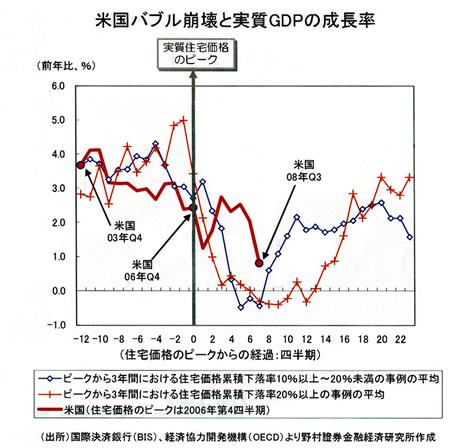

図4 『米国バブル崩壊と実質GDPの成長率』

図4 『米国バブル崩壊と実質GDPの成長率』 |

これを、住宅価格が下落する前後で、経済はどのような動きをしたかを全部足して、平均値を出したものが8ページ右側の『米国バブル崩壊と実質GDPの成長率』(図4)における、オレンジ色のチャートのようになりました。これを見ていただきますと、住宅価格がピーク(最高値)を打ってから―グラフの印は四半期毎(3カ月おき)に打ってあります―5、四半期(15カ月)ぐらいでマイナス成長になり、プラスのほうに戻ってくるのは、13、四半期(39カ月)か14、四半期(42カ月)ぐらいかかっていることがお判りいただけると思います。これをもう少し平たく申しますと、「住宅バブル崩壊後の世界経済は、価格がピークを打ってから1年ぐらいでマイナス成長が始まり、3年ぐらい経過した後にプラスに転じる」のが平均的な姿だと言うことができます。そうしますと、今回のピークが2007年でしたから、何となく「底」は3年後の2010年と考えたという訳です。

▼金融不況回復の起爆剤は通貨安がもたらす

ここからが大きなポイントなんですが、景気とは、このように上に行ったり下に行ったり変動しますが、ここでは「この上から下に入るまでに3年ぐらいかかりそうだ」と言っているだけだということです。「住宅価格が崩壊して、景気が悪くなっていき、マイナス領域に入りそうだ。しかし、これ以上は悪くならないだろう」という時期まで、少なくとも3年ぐらいかかるというだけで、実際にそこから上昇に転じるのか、それともさらに下へ向くのかは、実際には誰も想像できないんですね。そのまま10年間も、横這いのまま回復しないこともあります。1990年代の日本のパターンですね。近頃の経済雑誌だと「L字回復」なんて言葉を使っていますが、「L字じゃ(急降下した後、横這いで)回復してないだろう」と思いますが…。

そこで、景気が底を打ってから、上昇に転じられるかどうかは、実際に引っ張り上げる(牽引車の役割を果たす)ことのできる国や力にかかってきます。いくら「これで底を打った」とはいっても、誰かが引っ張り上げないことには上昇に転じることはできません。では「世界に引っ張る力があるか?」ということですが、「勉強のために」申し上げますと、銀行がボロボロになってしまうような金融不況の時には、原則として通貨安・輸出増で景気は戻ります。

こういう時に中央銀行は何をするのでしょう? 日本で言えば、まず「ゼロ金利」政策。次に国立印刷局の輪転機を死ぬほど回して、お金をマーケットにばらまくんです。そうやって大量にばらまかれた通貨の価値は上がるでしょうか? 上がる訳ないですよね。「薄まる」わけですから…。つまり、日本円が安くなる訳です。そうなると、パナソニックやトヨタといった輸出産業は大喜びですよ。為替レートが1ドル100円から105円になりますと、輸出が一気に伸びますからね。「金融不況の後は、通貨安・輸出増で景気が戻る」これが、過去のパターンです。ですから「輸出」が景気の牽引役を務めた訳ですが―「勉強のため」とわざわざお断りしたのはこのためなんですが―残念ながら、今回は、この作戦は役に立ちません。

何故かというと、今回はアメリカという今まで一番物を買ってくれていた国自体がおかしくなっていますし、また、世界中の経済が駄目になっている今、たとえ物価(プライス)が下がったとしても「いったい誰が買ってくれるのか?」という話です。例えば、50万円の品物が30万円で買えるようになったとしても、所得がなければ買えないですよね。これが今、世界中で起こっているのです。そうしますと「通貨安・輸出増」をしても「誰が買ってくれるのか?」ということになるのです。

では、現状のように、「アメリカの金融市場が暴落したことを受けてアメリカの景気が悪くなり、世界は同時に不況に陥った」といった例を探してみましたが、残念ながら戦後にはなく、1929年に起きた「世界恐慌」まで遡らないとありませんでした。現在、多くの人が、20世紀の前半に活躍したジョン・メイナード・ケインズという経済学者の行った「公共投資をどんどんやって、総需要拡大で景気を良くしましょう」という発想をしている訳ですが、それは何故でしょう? 大恐慌の時に、アメリカを中心に景気が戻ったのは、「フランクリン・ルーズベルト大統領が『ニューディール政策』―簡単に申し上げますと、テネシー川流域に公共事業としてダムをたくさん造って―を執って、景気を良くした」というのが、教科書が教えるところです。うちの子供の教科書にもそう書かれていました。

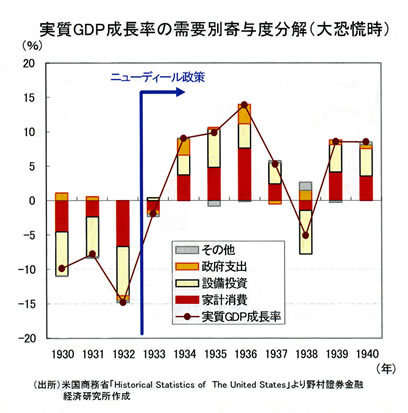

図5 『実質GDP成長率の需要別寄与度分解(大恐慌時)』

図5 『実質GDP成長率の需要別寄与度分解(大恐慌時)』 |

けれども、これは嘘ですね。公共投資により景気が戻ったのではありません。これは事実です。例えば、11ページ左側のチャート『実質GDP成長率の需要別寄与度分解(大恐慌時)』(図5)は、「大恐慌時代のアメリカの景気が回復したのは、いったい誰が牽引役となったのか?」ということを示したものです。棒グラフの黄色い部分が政府支出(=公共投資)ですが、意外と少ないと思いませんか? 1935年になりますと、ほとんどゼロに近いぐらいです。もちろん、私も「まったく効果はなかった」と言うつもりは一切ありませんが、必ずしもそれだけで景気が戻った訳ではないんです。ですから、現在教科書に書かれていることは間違いなんです。これは非常に重要なポイントです。

では、何をやったのかというと、先ほどの表をあらためてよく見ますと、黄色の「政府支出」より、赤色の「家計消費」とクリーム色の「設備投資」がずっと大きいことがお判りいただけると思います。普通、公共投資により景気が戻る時は、以下のような形になります。例えば、「これから建設機械を造れば儲かりそうだから、銀行でお金を借りてでも工場を造ったほうが儲かる」とコマツが設備投資をします。建機を作るとなると、鉄が必要になりますので、今度は、新日鉄が鉄鋼の増産を支えます。そうなると、コマツと新日鉄と、さらにどんどんとそれらの企業に関連する企業の所得が増えてゆき、社員のボーナスも増えて、最後に、個人消費が増える。これが順番です。つまり、公共事業の発動と個人消費の拡大には、「時差」が生じるというわけです。

▼金本位制からの離脱が消費を喚起した

しかし、この図(図5)を見ていただくと、公共投資と同時に、個人消費も設備投資も伸びています。何故こうなったのか? 現在では、「(『ニューディール政策』による公共投資の増大ではなく)1933年に行った政策―「金本位制から離脱してしまえ」という政策―の転換が一番効いた」と言われています。

この「金本位制」という言葉は専門用語になりますから少し説明を加えますと、われわれが日常使っている1万円札は、誰がこの紙切れに「1万円の価値がある」と保証してくれているのでしょう? 日本政府ですか? 日本政府は保証していません。例えば、「ユーロ」という通貨が使われている地域(EU)には、これをひとまとめにしている政府は存在しませんからね。つまり、その国の政府が保障しているのではないということです。それじゃ、その保障をしてくれるのは、日本の中央銀行たる日本銀行ですか? しかし、日銀法を右から左まで全部目を通しても、何処にも「この紙は1万円です」とは書かれていません。あれは、紙切れに過ぎないのです。

では、何故ただの紙切れが貨幣として流通しているのか? 答えは簡単です。仮に、私が皆さんに1万円札を渡したら、皆さんも「これは1万円の価値がある」と信じて受け取ってくれるでしょう。その「信用」これだけなんです。しかし、紙切れに過ぎない紙幣を持って歩くなど恐くてしようがないので、「あなたの貨幣は紙切れですが、これを銀行に持って行くと、同じだけの価値を持った金(きん)に換えられますよ」と保障してくれるのが「金本位制」です。つまり、金(きん)を持ち歩いて取引していることと同じです。

実際に金(きん)を持ち歩くとなると、嵩(かさ)が張る上に重いですからね…。近代以後、それ(金本位制)が当たり前の世界でずっとやってきましたが、フランクリン・ルーズベルトが『ニューディール政策』によって金と通貨の関係をバシッと切ってしまったんです。すると何が起こるでしょうか? 景気が悪いんですから、金(きん)の保有量に関係なく中央銀行(連邦準備制度理事会)は輪転機を回して、ドル紙幣を世界中にばらまきます。それはすなわち、「あなたが持っている貨幣の価値は、明日下落します」と言われているも同然です。もし、皆様がこの時代に生きていたらどうされますか? 持っていても価値が半分に、最悪の場合はゼロになってしまうような紙幣です。答えは簡単ですね。「それなら、手元に残してあるお金もさっさと使ってしまおう」となりますね。

もし、私が企業の経営者だったら、銀行の窓口が開いた瞬間に、死ぬほどお金を借りて工場を造ってしまいます。そのほうがお金を蓄えておくよりずっと得になると思いますからね。貨幣の価値が下落することは明白なんですから…。もちろん、他にもありますよ。貨幣の価値が下落するとはいっても、保有資金の全てを短期間には使い切れません。ですから、私だったら土地を買いに行きます。あるいは、企業に対する請求権(株券)を買います。株価は暴騰しますよ。つまり、簡単に言えば「『ドルの価値が近いうちに無くなるぞ!』と脅しをかけて『早く使ってしまえ!』と後押しした」訳です。これが、大恐慌から脱却できた主な要因です。ところが、われわれの教科書には、未だに昔ながらの考え方に基づいて、大恐慌への対処法としてのニューディール政策への評価が書かれているんですね。

▼世の中を根本的に変えるという発想がないと

ここから話は現代に戻ってきます。1980年代半ばに「大恐慌時代が終わったのは、実を言うと、思いっきり輪転機が回せたからだ」と主張した人がいるのですが、その人が現在、世界の金融業の中心に居ます。ベンジャミン・バーナンキFRB(連邦準備制度理事会)議長です。このアメリカの中央銀行総裁は、元は学者です。いったいどんな議論をされていたのか? というと、まさにこの議論をしていたんです。彼は現在、信念に従って、ドル紙幣の輪転機を回し続けています。世界中でそれを真似て各国の通貨の輪転機を回している訳です。そうすることによって、「このままでは、通貨の価値が暴落して、物価が上がってくるんだ!(だから、今のうちにお金をどんどんと使わないといけない)」という反応が国民から起こってこないと、景気が良くならないはずなのですが、面白いことに、現在いくら輪転機を回しても、世界の景気は良くならないですね。

1929年に起きた世界恐慌の時は、その反応が一気に起こったのですが、現在いくら同じことをやっても、それに続く反応が起こらない…。それが、次の世界を考える時に極めて重要なコンテキスト(背景)になります。現に、世界中にお金がばらまかれているのに、状況は変わらない。では、何が1929年当時と違うのでしょう? 景気を戻すためのヒントが、ここにひとつあります。

金本位制という世界を、その当時の人々は当たり前だと思って生きていました。同様に、現在、皆さんは紙幣をただの紙切れだとは思っていないでしょう? たとえそれが金(きん)と兌換(だかん)できなくとも……。当たり前のことと思っていると思います。しかし、1929年当時の人々は、そんなこと恐くてできなかったんですね。目の前にある紙幣は「金(きん)とくっついているから、これはお金(かね)だ」と思っていたところへ「金本位制は止めた!」と言われた瞬間に、世の中が変わったんです。この「世の中を変える」という発想がないことには、いくら見た目には同じ政策を執っても、金融恐慌から脱却することは無理だということが、世界恐慌から得た教訓です。

▼何故、米ドルは暴落しなかったのか?

では、現在に話を戻して、資料の13ページをご覧ください。かつて、当たり前と思われていた金本位制も、今から考えると無駄が多いでしょう? ですから、時には「危ない橋」も渡らないといけないのです。しかし、この10年間、日本も含めて世界は、「経済的には安定した世界に生きてきたのか?」ということを考えなければなりません。皆さんも「確かに安定していた」と思っていませんか? 2、3年前まで、こんなことになるとは夢にも思っていなかったでしょう? 日本は「(戦後最長の景気拡大期間であった)イザナギ景気を超えるんだ」と浮かれていましたし、世界も同じでした。しかし、ある一面から見ると、これは極めて不均衡な安定でした。

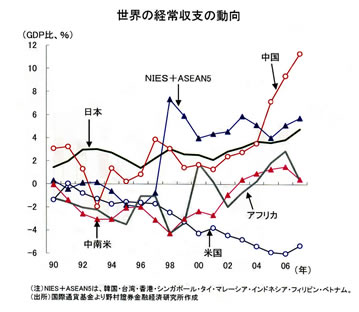

それを示したのが13ページ目の左側『世界の経常収支の動向』(図6)です。この図の1997、98年のところで縦に線を引いていただくと良いでしょう。97、98年より前は、どの国の数値のグラフもプラス・マイナス・ゼロの辺りでゴチャゴチャと固まっていますが、この年以降、次第に両極化してゆきます。皆さんはどちらが普通の世界だと思いますか? 当然、こちら(1997、98年以前)ですよね。何故なら、ひとつの国ではずっと黒字になっているのに、もう一方の国では万年赤字になるなんてありえません。ところが実際には、それが10年間にわたってこういう状態になってしまったんです。つまり、アメリカ以外の全世界が黒字で、アメリカ一国だけが万年赤字という…。

図6『世界の経常収支の動向』 |

さらに奇妙なのは、皆様の中には弊社(野村證券)を通じて外国債券など買われた方もいらっしゃると思いますが、一般に、外国に投資をする際には「こういう国にだけは決して投資してはいけない」という鉄則があります。それは「経常収支が赤字の国へは投資するな」という鉄則です。何故なら、将来必ずその国の通貨の価値が下落することが判っているのですからね。しかし面白いことに、実際にはこの10年間、赤字を垂れ流し続けた国(アメリカ)の通貨が一番強かったんです。おかしいでしょう? 日本と比較してみるとよく判ります。日本は経常収支が黒字になると、通貨(円)は高くなるでしょうか、安くなるでしょうか? もちろん、円高になりますよね。逆に、赤字になると円安になるはずです。世界中どこの国も同じです。けれども、米ドルだけは逆だったんです。さらに、世界中の人々が「ドルに投資することは、何の心配もない」とずっと思っていました。

けれども、こうしてよく考えてみると、そのこと自体極めて不均衡ですね。何故こんなことが起こったんでしょうか?「CDS」や「サブ・プライム」などの難しい条件を考える必要はありません。しかし、こういうことが世の中のお金の循環として起こってしまったということです。例えば、「A国がB国へ物を輸出する」と、お金の流れはどうなるかと言えば、「B国からA国へ代金が支払われる」はずです。もう少しはっきり申し上げますと、新興国がアメリカへ物を輸出した場合、アメリカはその相手国に代金を支払います。すると、その代金は、普通ならばその新興国内で消費されるはずなんです。日本でも、自動車産業などの得意分野の工業製品を輸出して稼いだお金を、設備投資へ回したり、技術開発へ回したりしています。普通はそうですよ。しかしこの10年間、今の新興国は対米輸出で得た収入を自国内へ環流させなかったんです。

では、何をやったのかといいますと、稼いできたドルを自国通貨に両替せずに、そのまま「外貨準備」として各国の中央銀行で貯めこんでしまったんです。外貨準備は、基本的にはアメリカの財務省証券(米国国債等)で運用されますから、先ほどの話に戻すと、「アメリカへ物を輸出して受け取った代金は、全額アメリカへ戻った」ということです。つまり、アメリカは一生懸命ドル札の輪転機を回して、工業製品を死ぬほど輸入して、その代金として米ドルを世界中にばら撒きました。ここで、本来ならば、ばら撒かれたままだと、各国で「ドル札のままで保有していても、国内で使えないから要らない。ドルを人民元に替えよう。あるいはインドルピーに替えよう」となり、米ドルの価値はあっという間に暴落することになります。

ところが、新興国はそのまま両替せずにドルで持っていることによって、アメリカの財務省証券を購入するために全額アメリカへ返してしまった。このことはアメリカ国内において、どういう意味を持つと思いますか? 「アメリカ政府は、ドル札の輪転機を回し続けて、アメリカ国内にお金をばら撒いている」のと同じです。そうすると、国内生産力などの実体経済は変わらないのに、流通するお金だけが増えていきます。バブルが起こるのは当たり前です。そのチャートを示したものが、15ページにあります。

▼米国では赤字が続くほどバブルが拡大する

ハッキリ言いますが、外貨準備は無駄金です。ある一定以上の外貨を多く持つ必要はないんです。今回、この問題をさらに根深くしてしまったのは、アメリカという国に2つの特徴があったからです。ひとつは「借金してでも消費したい」という欲望が強い国だったということ。もうひとつは、不幸にもアメリカは「工業製品を作る能力があまりない国」だったことです。だって、GMやフォードといった世界的な国内自動車メーカーがあるにも拘わらず、国民はトヨタや日産の車を買うでしょう?

では、そんな国でお金がだぶついた状態になると何が起こるでしょう? 所得がなくても、人は借金してでもお金を使い始めますよ。けれども、アメリカ国内には買うに足りる物がないから輸入する。するとまた相手国へドルが支払われ、その支払われたドルが、結果的にそっくりアメリカへ戻ってくる…。つまり「アメリカが赤字を出せば出すほど、アメリカ国内のバブルは引き続く」という循環システムになってしまってたんです。そうすると、ドルは絶対弱くなりません。何故なら、結局ドルは世界に出ていかないんですから…。これが構造です。

熱の籠もった講演に熱心にメモを取る国宗会員諸師

熱の籠もった講演に熱心にメモを取る国宗会員諸師 |

しかし、バブルとはいずれ崩壊するものです。崩壊すると何が起こるでしょうか? 例えば、アメリカはこれまで毎月100稼いでいたのに、実際は3割増しの130使っていた訳です。しかし、実際には、購入した株や不動産等の資産価値が上昇するので、新たに借金ができるんですね。その借金で、残りの30の分を稼いでいた。しかし、今、バブルが崩壊して、株も不動産も資産価値が下がった訳です。そうすると、この資金の無限回転ができなくなってしまいます。できないどころか、借金が残っています。

ではどうするかというと、「これからは、100稼いでも70ぐらいを使って、残りの30を借金を返すのに回さなければならない」ということになります。つまり「アメリカ人は住宅ローンを抱えた日本の家計と同じになった」ということです。ところが、アメリカだけだと、国際競争力を持った工業製品を造れないことが幸いして、せいぜい景気が悪くなるのは不動産部門だけなんです。しかし、このことを「世界経済」という視野で見るとどうでしょう? アメリカ人の消費が130から70へと60も減ったんです。しかも、もともとアメリカ人しか物を買っていなかったにも拘わらず、そのアメリカ人の可処分所得がバブル時(130)の半分の70に減ってしまっている状態なんです。各国の対米輸出がストップするのが解るでしょう? つまり、「世界(経済)はアメリカの借金でずっと回っていた。その借金が崩壊してしまったがために、ボロボロになってしまった」という訳です。

ここからは、プラス30とマイナス60の違いをよくお考えいただいて、こういった時に景気を戻すためには何をしなければならないか考えてみましょう。今、世の中の人たちは「オバマ大統領が必ずアメリカ経済を立て直してくれる」と言います。ラッキーですよ、オバマ政権は…。ここまできたら(落ちるところまで落ちたら)何をやってもオーケーですからね。必ず現状よりは良くなる。予算なんていくらでも使うでしょうね。ただ、経済学的に最大のポイントは「オバマ政権はこの面倒を全部見きれますか?」ということです。もし、オバマ政権がすべて面倒を見きれるのであれば、もう一度アメリカ主導の景気回復が実現し、元の世界に戻ることができます。

しかし、それができたのはアメリカに世界中から資金が流れ込んできていたからですね。つまり、「(すべての面倒を見ることは、たとえオバマ氏であろうと)できない」んですよ。彼が面倒を見ることができるのは、ここまでです。借金するにもお金がないとできません。「借金を返している」ということは「アメリカ国内に誰か使わないお金を持っている人が居る」ということです。例えば、AさんがBさんにお金を返したとしても、Bさんがそのお金を銀行に貯蓄する(=銀行にお金を貸す)ことで、初めて銀行は「お金を持っている」状態になります。そのお金で銀行にアメリカ国債を買ってもらって、アメリカ政府はそのお金を予算として支出することによって、アメリカ国内にお金がまわってゆく…。

この筋書きが成り立つ条件は、最初に、アメリカ国内の何処かに貯蓄されたお金があることです。しかし、これはできません。アメリカといえども、ないお金は引っ張ってこれません。つまり、国内に国民の消費分を埋めるこの30の余剰金はない訳ですから、世界からお金を引っ張ってこないといけない。そうするためには、米国債の金利が上がりませんか? そうすると、世界が米国債を買ってくれます。つまり「オバマ氏は国内景気を戻すことだけで手一杯だ」ということですね。ということは、世界経済の牽引役がまだ見つからないということです。

▼アメリカが自力で再生できない訳

私は「アメリカという国はとても合理的だ」だと思います。今回、オバマ氏が大統領に選ばれたのも、今回のような経済危機が遠からず起こることが判っていたからでしょう。多民族国家の叡智ですね。究極の経済繁栄を謳歌してきたアメリカで、近い将来バブルが崩壊して「長期にわたって景気が良くならず、厳しい状態が続く」というような状況が起こると、一番最初に生活がきつくなるのは誰かというと、黒人とヒスパニック(中南米系)の人たちです。そんな時に、白人で金持ちのヒラリー・クリントン氏が大統領になったら暴動が起きるのは目に見えています。だからこそ、黒人のオバマ氏を大統領にしたんでしょう。今回、オバマ大統領就任式の時にワシントンDC連邦議事堂前に180万人もの群衆が集まったにも拘わらず、犯罪件数はゼロ―通常、アメリカで大勢の人間が集まると、必ずかっぱらいの類が山ほど出ますからね―だったそうです。つまり、国の結束を固めるための叡智として、オバマ氏を大統領に立てて頑張っている訳です。

そうしますと、世界経済が元に戻るための条件は、残念ながらアメリカに全てを求める訳にはいきません。しかし、条件は全部揃いました。1つ目は、最初に申し上げた「金本位制から、世の中は大きく変わらなければいけない」という発想転換(パラダイム・シフト)―今の世の中を変えるという意志を持つ―です。2つ目は「不均衡を是正する」ことです。これは、あくまで特殊な世界(アメリカが消費した資金がすべてアメリカに環流する)だったからこそ維持できたものです。だから戻さなければなりません。もうひとつは「(アメリカの借金を埋めるための)30はオバマ政権がやってくれるが、プラス30は、どこか他の国にやってもらう」ことです。この3つをクリアすれば、世界は変わるでしょう。

因みに、世界はこれとよく似たことを一度だけ強烈な形でやったことがあります。1985年―製造業界にとっては忘れられない年になったと思いますが―の『プラザ合意』(註:1985年9月22日に、ニューヨークのプラザホテルで開催された米英日独仏のG5(先進5カ国蔵相・中央銀行総裁会議)により発表された、為替レートの大幅変更に関する合意)です。

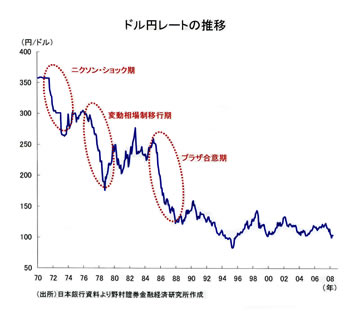

図7『ドル円レートの推移』

図7『ドル円レートの推移』 |

『プラザ合意』を単純に円ドルレートで説明すると、それまでは1ドル250円だったものがたった1年間で一気に150円にするつもりが行き過ぎて120円にまで円高になった「事件」です。ですから、各国が保有していた米国債の価格が買った時から為替損によって半分になってしまいました。そのチャートが20ページの図7です。覚えていらっしゃる方も多いと思いますが、その時ターゲットになったのが、日本の円と西ドイツのマルクです。円は250円から120円まで一気に行きました。

その時の製造業の社長さんは、おそらく「世の中がひっくり返った」ような気がしたでしょうね。為替が半分になり、大恐慌の時代に金本位制から離脱した時くらいのシステム変換が起こる訳ですから、凄いインパクトだったと思います。これが1つ目。

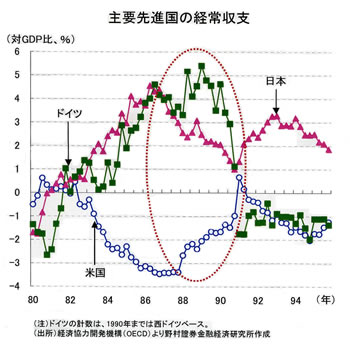

2つ目が「プラザ合意の本質とは何か?」ですが、それは通貨を調整して経常収支の不均衡を直すことが目的です。当時、黒字側にいたのが日本とドイツでした。赤字側がアメリカ。図8を見ていただくとよく判ると思いますが、日本とドイツの黒字がきれいに減ってきて、アメリカの赤字は是正されてきています。

図8『主要先進国の経常収支』

図8『主要先進国の経常収支』 |

最後に、ここが重要なポイントですが、この時の「プラス30」とは、いったい誰が作ったと思いますか? われわれ日本人が作ったんです。プラザ合意の本質は、「通貨を切り上げることによって、半強制的に内需主導型経済に移行させる命令をする」ことですが、これに思い切り乗ったのが日本でした。その時のバイブルが『前川リポート』(註:1986年4月7日にまとめられた「国際協調のための経済構造調整研究会」による報告書の通称。報告書の内容は、内需拡大、市場開放、金融自由化などが柱で、その後の日本の経済政策の指針となった)です。このレポートを片手に、内需主導型経済、超低金利、公共投資に邁進し、最後はバブルを作ってまで力強く世界経済を支えました。

にもかかわらず、ひとたびアメリカが苦しみから回復すると、今度は「ジャパン・パッシング(日本を無視すること)」や「ジャパン・バッシング(日本を苛めること)」というような酷い仕打ちをされても我慢してしまうような国。それが、日本です。

ドイツは1987年にアメリカを裏切ったんです。日銀の澄田総裁は、アメリカが怖かったからか、あるいは、本当に世界のためを思ったのか利下げを続けましたが、ドイツは好景気の中で、インフレが怖いから自国の金利を下げませんでした。すると何が起こったか? アメリカの株式市場がひっくり返ってしまう、いわゆる『ブラック・マンデー』(註:1987年10月に起こった史上最大規模の世界的株価の暴落。ニューヨーク株式市場の暴落を発端に世界同時株安となった)が起こりました。

▼中国に頼るよりない

今回もこれと同じ論理が使えれば良いんですが、当時と比べて大きく異なる点が「日本とドイツには、もはやそんな余力はない」ということです。日本は長年にわたるゼロ金利政策で、最初に申し上げたように170%も債務があるんですから無理ですよ。実際、今回の麻生政権の緊急経済対策のように公共投資に15兆円使ったところで、実際に効果はあるのかと言われています。ドイツも同じようなものです。では、何処に頼めばよいのか? 「経常収支の黒字が大きく、通貨の切り上げ余地があり、金融緩和の余地があり、財政的に余裕があり、家計の貯蓄率が高く、都市化人口比率がそんなに高くない国」といえば、中国しかないはずです。

ところが、日本とドイツは、言い方はいろいろあるかと思いますが、いわば「アメリカの属国」です。したがって『プラザ合意』と言われた次の日から、自国の国益を捨ててまでそれに合わせて行動したんです。しかし、あの中国が「自国の国益を捨ててまで、世界経済のためにやってくれますか?」というのが、世界の一番の不安な点です。私は、今回の経済危機に際して、日本やドイツの時のような「合意」には至らないと思いますが、米中双方の理由から、結果的には、中国も日独がしたような出動をせざるを得ないと思います。その条件が3つ。

1つ目は、中国側にこの当時、日本がやったような政策をしなければならない理由が出てくる。共産主義国家の中国で唯一許されないこととは何でしょうか? 共産主義とはどんな場合でも「平等」が原則ですから、大義名分上は「格差」があってはいけないんです。実際には、今、大変な格差問題で揺れていますが…。これまでの中国における経済発展のあり方は「まず沿岸部を発展させて、その成果を内陸の農村部へ波及させよう」というものでしたが、沿岸部と内陸部との人口比率は3億人対10億人ですから、すぐに巧くいく訳がないんです。

それで何をやっていたか? というと「沿岸部と内陸の農村部の中間に工場をいっぱい建てて、農村部のからの出稼ぎ労働者に働いてもらって、その製品をアメリカへ輸出すれば儲かる」という発想でやっていました。しかし、その肝心のアメリカがポシャッてしまい(経済が傾いてしまい)ました。「都市部は良いけど、農村部は駄目だ」と言われると、何をするかは古今東西同じです。1970年代に日本もやりましたね。インフラ投資をやって働く場を作り、雇用を確保する、いわゆる田中角栄的発想をするしかないんです。これは、国内で言えば「格差是正のための対策」であり、西側諸国に対しては「内需主導型経済へ移行するためのお金の使い方だ」と大義名分が立つならばやってしまうでしょう。

2番目の理由は、これも非常に重要なポイントですが、中国は向こう5、6年経つと、政治的に孤立する可能性はないでしょうか? 現在、何故、中国はアメリカと対抗できるんでしょうか? その軍事力ですか? 答えは「ノー」です。おそらくアメリカが本気を出せば、中国との戦争なんか3日で勝負がつきますよ。経済をよくご存知の方の中には「中国は(膨大な外貨準備という形で)ずっとアメリカ国債の借金の肩代わりをしてくれているから、アメリカは中国の言うことを聞かなきゃいけないんだ」とおっしゃる方もおられますが、そんな状態になったのは、まだここ3年ほどの話です。

中国は戦後ずっとアメリカをはじめとする西側に対抗してきましたが、いったい何故それが可能だったんでしょうか? 答えは簡単ですよね。背後に大きな国が付いていたからです。「イデオロギー(共産主義)」と言った瞬間に、「この国(ロシア)だけは相手の味方をせず、俺の味方になってくれるだろう」という背景があったからです。ですから、「軍事バランス」という言葉は、米中間では一度も聞いたことがありません。これは常に米ソ間のことでした。

▼中国の成長の限界

しかし、この3年の間に、最も政治的に変わってしまった国はロシアです。今でもロシアを「共産主義」と言ってしまうと、草葉の陰でマルクスやレーニンも泣きます(会場笑い)。現在のロシアは、国家独占資本主義体制です。もはやロシアは、イデオロギーや軍事力に政治の源泉を求めません。何故ならば、もうひとつもの凄い力を持つもの??資源(石油や天然ガス等)??が出てきたからです。資源をベースに外交をし始めると、中国と同盟することは「百害あって一利なし」です。何故なら、中国は「資源を消費し続ける国」ですからね。もし私がロシアの為政者だったら、素直にOPEC(石油輸出国機構)と手を結びます。アメリカと対抗するには、そのほうが有利ですからね。そうすると、中国は孤立する可能性が出て来ます。彼ら(中国当局)は非常に優秀ですから、そのリスクがあれば両天秤の政策(米国債を買い続けることによってアメリカの財政赤字を支える)を執っておいたって良いんじゃないですか?だって彼らにはその余裕があるんですから…。

それをなんとなく感じた事例が2つあります。ひとつは、温家宝首相が(2009年2月に)イギリスの大学で講演されたのを皆さん覚えておられますか?

あの時、聴衆から靴を投げつけられるという、大きな事件が起こりましたね。これが10年前、20年前だったら大政治問題ですよ。ところが、いつの間にか報道そのものが消えてしまったんです。もうひとつは、その温家宝さんが『ダボス会議』に出ておられたでしょう?

ダボス会議(註:ジュネーブに本部を置く非営利財団『世界経済フォーラム』の通称名。世界中の巨大企業経営者、政治指導者、知識人、ジャーナリストなどが参加する会議)というのは、一言で言えば“資本主義金持ち集団による集会”です。社会主義国の首脳としては初めての出席ですよね。なんとなく中国の態度が変わってきたような感じです

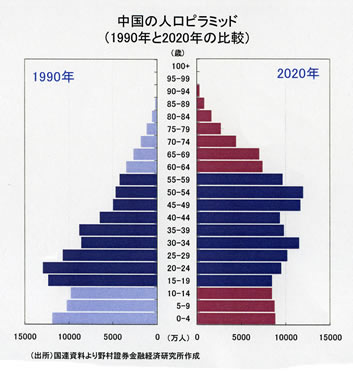

図9『中国の人口ピラミッド』

図9『中国の人口ピラミッド』 |

3番目は、これはチャートで示せるんですが、図表『中国の人口ピラミッド』(図9)をご覧ください。2020年の中国の人口ピラミッドはこのような形(図の右側、いわゆる「釣り鐘型」)になります。どこの国のそれとそっくりかというと、少し前の日本ですね。ということは、あと10年で中国は日本と同じ様な社会構造的人口問題(少子高齢化)を抱える国になるということです。

一番判りやすい例を挙げますと、信じられないことですが、長年の「一人っ子政策」の影響拡大により、近い将来、中国は「労働力不足」に陥ります。そうすると何が起こるか? 中国お得意の「人海戦術」が使えない国になるんですね。今までの中国の統治のあり方は「人海戦術」が基本でしたが―アメリカでも過去には人海戦術で作られたものがたくさんありましたが、もはや人件費のかかる人を使わなくなりました―モノは作らなければなりませんから、それには何が必要かと言いますと「先端技術」です。

しかし、この「先端技術」を有した西側企業が(特許権や著作権にルーズな)中国を嫌ってベトナムへ逃げてしまいました。しかし、中国はいずれ「Welcome

back to China!」と言わねばならないでしょう。その時、最低限「通貨を切り下げる」という選択肢はあり得ません。何故なら通貨が弱くなる国に「入って来てください」と言っても誰も来ないですからね。人民元を切り上げる他にないでしょう。

そうすると、結論として「歴史上初めて、新興国の内需が先導役となって世界景気が戻る可能性」が出てきました。これまでの不況時は「アメリカ、ドイツ、日本などの先進国のいずれかが先に景気回復し、それに引っ張られて新興国が追随する」という構造でした。もうひとつは、1980年代半ばのドルは、日本円とドイツマルクに対して強烈に弱くなりましたが、今回は円やユーロ等の先進国通貨との為替レートの変動はともかく、「新興国通貨に対してドルが弱くなる」と言えるかもしれません。ですから、日本の場合は、少なくとも向こう4年間はアメリカを中心に考える必要はないんじゃないかと思います。中国の、とりわけ沿岸部の内需、国内需要の方向に、われわれは注意を払う必要があると思います。

銘柄で申し上げますと「(建設機械の)コマツも儲かるかもしれないが、(流通小売の)セブン・イレブンも儲かるんじゃないか?」という発想です。日本が「これからは中国の内需だ」というふうに考えて行動していく設定がこれから出てくるのではないでしょうか? アメリカやヨーロッパが中国の内需を取りに来るのは文化(基本的な社会構造)が違いますから大変ですよ…。そういった意味でも、日本の立ち位置は意外と楽だと思います。

▼社会構造的問題を抱える日本経済

最後に5分ほどで、日本の構造の変化について1点だけ申し上げて終わりたいと思います。単純に言えば「工業製品の輸出では儲からないかもしれないけれど、中国へ実際に行って需要を取って来ることは可能かもしれない」ということですが、もちろん、日本国内はその収益だけでは生きていけません。かといって、すでに社会が成熟しているので、公共投資をしてもあまり効果がない。

そこで、意外かも知れませんが、発想を転換するヒントは「地方」にあります。私は講演会の時にいつも「人口減少時代を経験しているのは、先進国において日本が初めてだ」と言ってきましたが、実はすでにこれを経験している「地方」という先生がいました。何故なら、地方は、都市部に比べて10年以上も前から人口が減少し、高齢化が進んでいますからね。地方の経済は、マスコミ的に申しますと「全部駄目」なんですが、本当にそうでしょうか? 本当に全部駄目ならば、日本はとっくにボロボロになっていますよ。そこで私は、北は函館から南は福岡まで、面白そうな都市を選んで、自分で電話をかけて、実際にそこに住んでいる人々に「何をやっていますか?」と会いに行ってきました。共通する点は「街が変わる」ということです。

われわれの頭は、「人口は増えるもの」という前提に毒されて―知らないうちに人口が増えることが、あたかも進歩していることのように前提条件として考えている―います。「街は拡大するもの」と言ってもよいかと思います。でも、これって本当でしょうか? 街は、人が増えて初めて拡がるものでしょう。銀行が「担保を取る」という時の担保とは「土地」を指しますが、それは何故かというと、人は増えても土地は増えませんから、土地には希少な所有価値があると思われているからなんです。

けれども、人が増えないと、逆に土地は余ってくるんですから、土地の価値は下がってきますよね。建物が建っている土地と、何も建っていない更地(さらち)のどちらが高く売れるか比較した時に、その上に、後から自由に構造物を建てたり、さらに転売したりしやすい更地のほうが高く売れるのは日本だけですからね。海外の常識から言うと、更地の価値はゼロです。土地の上に商業施設をはじめとして、収益の上がる構造になっている上モノ付きの土地こそ値打ちがあるというものです。今は、そういった人口増加を前提とした価値観に全部毒されていますが、それが変わることで街づくりが変わるんです。

現在、地方で面白いことが起こっています。「街(まち)なか居住」が増えているんです。県全体の人口は減っているかもしれませんが、県庁所在地の人口集中地域の人口は増えているんです。かつての「ドーナツ化現象」で空白になった中心部に再び人が戻ってきたんですね。その理由は簡単です。高齢者の方は、車を運転する日常のことが辛くなりますから、車がなければ不便な郊外で暮らすのは難しいです。日本の場合、公共交通機関が発達している東京23区内では、日常の買い物に車を使っている家庭は10軒に1軒しかありません。ただ、中小都市とか町村部に行くと、8割以上が買い物に車を利用しています。そうすると、車がないと辛いですね。

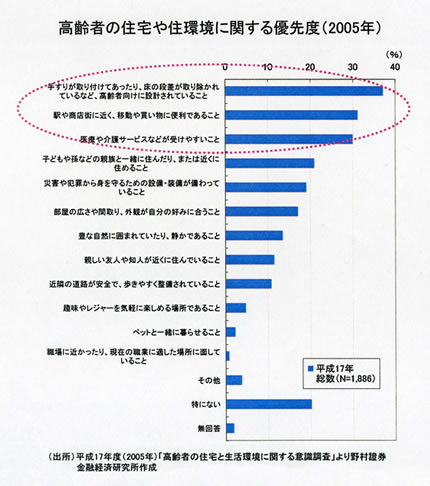

図10「高齢者の住宅や住環境に関する優先度(2005年) |

皆様は「高齢者の方は何処に住みたいか?」の条件ベスト3が何かご存知ですか? 資料(図10)をご覧下さい。優先順位ナンバーワンが「バリアフリー」です。バリアフリーといっても住居がバリアフリーというだけではありませんよ。例えば、北のほうに住んで居られる方ならば「せめて凍結しない歩道を歩かせてください」といったことです。他にも「歩道と車道が分かれているのは当たり前だけれども、自転車専用道路が分かれている歩道を歩きたい」といったようなことですね。

2つ目は「駅や商店街に近く、移動や買い物に便利であること」です。とにかく近いほうが良い。これを結果的に残しているのが、実は「街(まち)なか」なんです。この街(まち)なか居住が増えると、実際に良くなることがいくつかあります。ひとつは「財政赤字が減る」ということです。どういうことかと言いますと、20キロ離れた10軒の家のために、ゴミ収集車を回すのは大変ですが、人口が増えてひとつの地域に居住者がかたまってくると、その分、ゴミ収集の効率も良くなる上に住民税収入も増える訳ですから、十分ペイできるんです。それに自家用車を使わなくなりますから「エコな生活スタイル」になる。わざわざ車で出かけずとも、日常生活に必要な買い物を近所で済ませることができますから、必然的に車を使わなくなります。自動車会社もハイブリッド車をはじめとするエコカーが中心に変わりましたよね。ハイブリッド車よりもさらに温暖化ガスを排出しない電気自動車の最大のネックは何かというと、1回の充電で走れる走行距離が短いということでした。しかし、買い物に使うだけだったら走行距離はそんなに要らないでしょう?

3番目は「サービス産業の生産性が大幅に上昇する」ことです。30軒の家がそれぞれ10軒毎に5キロ、10キロの間隔にあるとしましょう。そうすると5キロ以上離れたところにあるコンビニエンスストアまで歩いて買い物に行こうと思う人はいませんから、この地域にセブン・イレブンは少なくとも3件必要になります。けれども、30軒が1カ所にまとまったら、コンビニは何軒必要でしょうか? 1軒だけで十分です。

他にもまだありますよ。郊外に土地が余ることから、何が儲かるでしょうか? 土地集約型産業が儲かるんですね。今、一大ブームになっている農業法人が儲かるかもしれない。日本の農業技術は世界一ですが、その技術を使ってどんどんと生産したとしても、それでも日本のマーケットが大きすぎて食糧を供給しきれないというのが日本農業のネックです。今、経済雑誌でさかんに農業特集をやっているということに、私は意味があると思っています。都心部では「医療や介護サービスなどが受けやすいこと」は言うまでもありません。

そういったことを考えながら、世界の話と日本の話、金融不況後の世界ということを、「産業界の再検討」という、ひとつのキーワードに集約して終わりたいと思います。今まで「日本の将来を考える。世界の将来を考える」と言った時に、われわれは「次は中国だ、インドだ、ブラジルだ」と、新興国が今後どのように変化していくかを、ここ10年間考えてきたんです。しかし、この1、2年、「サブ・プライム問題」が浮上してからというもの、皆「アメリカ、アメリカ」と、関心の矛先がアメリカに集中してしまったんです。そこで、もう少し、今まで考えてきたことを再度評価してみることが大切ではないかと思います。

2点目は、従来、「日本の景気が良くなる」と言えば、これまではトヨタなどの製造業の生産が増えて、輸出が伸びるという話ですべて終わっていました。しかし、これからは、人口が減少して、街の作り方や人の動きが変わってくるかもしれないことを考えると、人口増加(右肩上がりのモデル)に囚われていた頭を変えるだけで、これまであまり注目されていなかったサービス産業や、「儲からない」と言われてきた介護ビジネス、あるいは農業といったこれまで斜陽してきた産業にも、再び光が当たってくるんじゃないかと思います。ですから、「景気が悪いから」とか「人口が減るから」と言って、短絡的に「日本の将来は駄目だ」と片づけず、むしろ金融不況を契機として、新しい世界、新しい日本を創っていく上での最大のポイントにしてゆけば良いのではないかと思います。

ちょうど時間がお約束の1時間経ちましたので、これでお話を終わらせていただきます。ご清聴、有り難うございました。

(文責編集部)