美和卓氏

|

▼「次元の違う」金融緩和って何?

皆様こんにちは。ただ今ご紹介をいただきました、野村證券の美和卓と申します。本日は大変権威のある会にお招きをいただきまして、またご高名な先生方を前にお話しさせていただく機会を賜り、誠に有り難うございます。また私ども野村證券は、大阪府下のみならず、各地で皆様方に大変ご愛顧いただいているかと思います。この場をお借りいたしまして、私からも一言御礼申し上げたいと思います。

本日、私が頂戴したお題は、こちらの看板に掲げていただきましたとおり『異次元緩和と今後の経済見通し』です。3月半ばに黒田氏が日銀総裁に就任された後、わずか2週間あまりという非常に短時間で決定された「異次元緩和」とも称される大胆な金融緩和の枠組みが発表されました。今、三宅善信事務局長様からご紹介のありましたとおり、その後の株式市場の大幅な上昇、そして円安と、金融市場を大きく動かしてまいりました。それが2週間程前から、今度は株価の急落を引き起こしている有り様です。こういった非常に短時間で政策の枠組みが大きく変わり、それを受けて市場も大きく動いておりますので、皆様方も大変戸惑いを覚えておられるのではないかと拝察いたします。今日は少しでもご理解を深めていただくために、私なりに噛み砕いてお話ができればと考えております。本日の資料ですが、前方スクリーンに投影しているものと、お手元に紙に印刷したものは、どちらも同じ内容ですので、ご覧いただきやすいほうをご参照いただければと思います。

まず、今日の話全体としての流れを簡単にご紹介したいと思います。大きく分けて2つございます。2つといいながら、お配りしたレジュメの左側に黒い四角印が3つ付いていて「数が合わないじゃないか」と思われるかもしれませんが、上の2つを一括りにして、ひとつのテーマとしてお話ししたいと思います。この「異次元緩和」を受けて、今後の経済環境、特に市場環境がどういった影響を被るのかという評価をまず申し上げたいということでございます。そして、最後のひとつの四角について後半お話ししたいと思うのですが、「異次元緩和」のやや負の側面に少しスポットライトを当ててみようと思います。今のところ、黒田緩和・アベノミクス全体としては、比較的肯定的な評価が多いのが実情ですが、朝刊の一番下のコラム欄─通常は書籍や雑誌の広告に使われますが─を、皆様も時々お見受けされるのではないかと思いますが、ここには「この黒田緩和・アベノミクスは将来的に日本の経済に大変な事態を引き起こす、とんでもない政策だ」と、批判的な論調も少なからずあります。

皆様はもうご認識をお持ちだと思いますが、こういった批判的な論調の大多数は「黒田緩和やアベノミクスは、究極的にわが国の財政破綻に繋がるのではないか?」といった趣旨を持っているのが一般的でございます。そもそも、この異次元緩和がどうして財政再建に繋がるのか? この辺りを訝(いぶか)しく思っていらっしゃる方も多いかと思いますが、そのメカニズムが究極的に大変な事態を日本に引き起こす引き金になり得るのかどうかについて、最後のところでお話ししたいと思います。以上、大きくこの2つの切り口で、本日頂戴したお題である「異次元緩和」を切っていきたいと思います。

まず、基本的な情報として、そもそもこの「異次元緩和」と呼ばれている日銀の金融緩和とは、いったいどういった概要になっているのかについてお話しさせていただこうと思います。お手元の資料2ページ目をご覧ください。とかく「異次元」とか「次元が違う」というキャッチフレーズのほうが先行している関係で、意外と皆さん正式な名称を見落としておられるのではないかと思います。これはタイトルに書かれていますとおり「量的・質的金融緩和」が、日本銀行としての正式な呼び名になっております。この名称自体は極めて平々凡々で、皆様何ら疑問に感じるところはないと思いますが、4月以降この問題についていろんな場面で講演させていただいた際、ご質問が多いのも事実なんです。とりわけ印象に残っておりますのが「量と質の違いは何ですか?」といった類の質問です。ですので、今日はこれを逆手に取って、この「量と質」をキーワードにして金融緩和の概要を整理しながらお話をしていきたいと考えた次第でございます。

▼「量的金融緩和」とは?

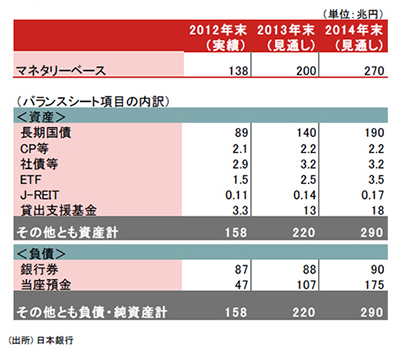

まず、最初のキーワードの「量」ですが、2ページの表(図A)をご覧ください。一番上に「マネタリーベース」という言葉が出てきます。後ほど細かい定義をお話ししますけれど、簡単に申し上げますと、「マネタリーベース」とは「お金の量」のことです。実は、これまでの日本銀行の政策は金利を動かすことに主眼が置かれていました。これも細かく申しますと「無担保コールレート(オーバーナイト)」という種類の金利です。皆様はあまり馴染みがないと思いますが、これは民間の金融機関同士が─「宵越しの金」というとちょっと語弊がありますが─、翌日まで資金を貸し借りする時に適応される金利をこのように呼ぶのですが、この金利を何パーセントにするかが今までの日本銀行の政策のやり方でした。ちなみにこの「無担保コールレート」なる金利は実質的にゼロでした。それをゼロから0.1%の幅に誘導していくというのが、これまでの金融政策のスタイルだった訳です。しかし、この4月4日に「異次元緩和」政策が決定されたことをもちまして、この政策は放棄されています。金利を動かすというやり方は止めるということです。

「量的・質的金融緩和」の下での

「量的・質的金融緩和」の下での

マネタリーベースの目標と日銀バランスシートの見通し |

変わって、日銀の政策の指標として導入されたのが、この「マネタリーベース」です。簡単に言うと「資金の量」ですが、ちょっと厳密な定義をご紹介しておきます。おそらくこの「マネタリーベース」という言葉に、皆様あまり馴染みがないと思いますが、実はこのマネタリーベースは、主に2つの要素から成り立っています。そのうちの半分は、皆様にとって大変お馴染みで、全員お持ちのはずです。何かと申しますと、「お札」です。日本銀行が発行している紙幣の残高が、マネタリーベースのひとつの重要な要素になっております。こちらは当然のことながらお馴染みですが、もう一方はお馴染みではありません。これはおそらく今日いらっしゃっている方はどなたも見たことがない。私もありません。世の中の大多数の人が見たことがないと思います。何故かと申しますと、民間の金融機関が日本銀行に預けている預金である「日銀当座預金」の残高がもうひとつの要素であります。ご想像のとおり、これは民間の金融機関にお勤めだった方や現在お勤めの方以外は、おそらく触れる機会がないはずです。そういった意味で馴染みが薄いものがマネタリーベースに含まれています。このせいで「マネタリーベース」全体として「いったい何なのだろうか?」といった、ちょっととっつきにくい印象を与えていると思います。

いずれにしても、先程から繰り返しておりますとおり、「お金の量」あるいは「資金の量」とご理解いただければ十分でございます。今までは金利を動かしていましたが、これからは資金の量に政策の指標をチェンジします。「資金の量に切り替える」という観点から「量的金融緩和」と呼ばれています。この表は横の項目に数字が3つ並んでいますが、こちらもご紹介しておきたいと思います。左から順番に昨年2012年年末の残高、真ん中が今年の年末の見通しとなっていますが、これは「日銀としてこれぐらいにする」という意志を含んでおりますので、目標と言い換えてください。一番右端が来年2014年の年末の見通しですが、こちらも同じく目標でございます。今日はこの表の左端と右端の数字を見比べていただきたいと思いますが、実はこれが有名なキャッチフレーズになっています。皆様もお聞きになったことがあると思いますが、「量的・質的金融緩和」(通称「異次元緩和」)のキャッチフレーズとは「2年で2倍」です。もちろん概要ですが、2年間で日本国内に流通するお金の量を2倍にするという目標を掲げているのも今回の日銀の政策の特徴です。以上が「量」というキーワードの中身でございます。今までは金利を動かしていましたが、指標を量に変えます。そして、その量を2年間で2倍に増やします。こういったガイドラインを示している訳ですが、これが今回の「量的・質的金融緩和」のひとつの側面になっています。

▼「質的金融緩和」とは

さて、では「質的」というキーワードはいったい何なのでしょうか? 実は、今後の市場環境、株式や為替に関係するより重要な部分は、どちらかというと私は「量」よりも「質」だと考えております。さて、その「質」とは何でしょうか?このようにご理解いただくと判りやすいかと思います。今回の金融緩和政策を通じて、日銀は世の中にある質的な変化を起こそうとしています。それを称して「質的金融緩和」と呼んでいます。したがって、われわれは、日銀が狙っている質的な効果・変化とは何なのか? という点を押さえようという趣旨です。レジュメ3ページの上段、(黒田総裁の発表内容を訳した)黄色い部分をご覧ください。私の解釈では、この中に今回日銀が金融緩和を通じて目指している質的な効果・変化がはっきりと書かれていると思います。

具体的にはどの部分か申しますと、ちょっと中途半端な抜き出し方をしておりますが、ばらしてしまいますと、この黄色い枠で囲まれた部分は、日銀が4月4日に「量的・質的金融緩和」を決定した時のリリースの抜粋です。表題すぐ下に書かれている下線部分が日銀として今回狙っている最大の質的な効果ではないかと私は解釈しました。それは「資産価格のプレミアムに働きかける」という表現です。これが狙いだと思います。プレミアムと言われてちょっととっつきにくい婉曲な表現に思われるかもしれませんが、おおよそのニュアンスはお判りいただけたかと思います。念のため、細かくご紹介しますと、要するに「資産価格を値上がりさせたい」と言っているのです。

難しい金融経済の話を解り易く講演する美和卓氏

難しい金融経済の話を解り易く講演する美和卓氏 |

では、「資産価格」とは何なのか? これは、はっきり定義が出ておりますのでご紹介します。下段の水色の部分に移ってください。異次元緩和を決定した日と同じ日に行われた黒田新総裁の定例会見の抜粋ですが、中程下線を引いた部分に「資産市場の典型である株式と不動産について」とありますから、資産価格とは、すなわち、株価と不動産の価格であることが明白です。整理をさせていただきますと、今回の日銀の異次元緩和の質的な狙いとは何かというと、「国内の株価と不動産価格を値上がりさせること」が明確な狙いになっていると解釈するのが妥当だというのが私の判断です。したがって「異次元緩和と今後の経済見通し」の関連を考えた場合、経済の中でも特に金融市場の見通しとなりますと、答えは非常にはっきりとしていると思います。「これから株価と地価が上がります。以上」これで終わっても良いと思いますが、でも、皆さんは「株価は先々週から下がっているじゃないか」と疑問に思われると思います。さらにもう少し細かい点も含めて、日銀が今回の異次元緩和で目指している質的な効果。結局これが世の中にどう影響してくるのかについて、より深く考えていきたいと思います。

▼異次元緩和の目的はデフレ脱却

こういう風に文章を読んでいただくと、今回の日銀の金融緩和は明らかに「株価や地価を上げたい」ということを打ち出しています。確かにそのとおりになるんじゃないかというのも答えのひとつかもしれませんが、ここで忘れてはいけない点がひとつあります。質的な狙いとして、株価・地価を上げることももちろん謳(うた)っておりますが、この政策の最終目標は何だったかを絶対失念してはいけません。それは「デフレ脱却」です。最終的には、日本の物価が長年下落を続けているデフレ環境を直して、─これも明白ですが─「2%」という数値目標が掲げられています。今回の金融緩和は何かと「2」尽くしなのです。「2年で2倍にして、2年で2%にする」この「2%日本の物価を上昇させる」ことが最終的な狙いです。そうしますと、解釈も変わってまいります。先程からお話ししている日銀の金融緩和で、質的な狙いとして位置づけられている株価・地価の押し上げ(上昇)は、実は手段です。最終的に2%物価の上昇を達成するための、あくまで手段としてそういった効果を位置付けているという評価をすべきだと思います。このように整理した時、われわれが考えなければならない論点はこうなります。「株価や地価を値上がりさせてゆけば、デフレは脱却できるのか? 2%という物価上昇に到達できるのか?」が最大の見極めポイントになるはずです。

では、ロジック(論理)としてはいかがでしょうか? 的を射ているとお感じいただけるのではないでしょうか? おそらく黒田氏の頭の中を推測すると、こうなっているはずです。「日銀の『異次元金融緩和』によって株価・地価を押し上げていけば、次に起きることは、株価・地価の上昇によって世の中の個人・企業の心理が必ず明るくなる。そうすれば、個人・企業がこぞってお金を使ってくれるはずだ」この辺までは非常に合理的・論理的だと皆様もお感じになるのではないでしょうか。そして、最終的にこうなります。かねてからデフレの原因が何と言われているかといいますと、皆様もよくお聞きになると思いますが「需給ギャップ」です。つまり世の中の需要と供給のバランスが崩れているからこそ物価が下がり、それが長年継続している訳ですから、逆に、株価・地価を上昇させることで国内の個人・企業の心理を明るくし、そのことによって皆さんにお金をもっと使ってもらう方向に誘導できれば、需要が拡大し、需要と供給のアンバランスが直ってくる…。いたって合理的な論理で考えておられると申し上げてよいと思います。しかし、問題は「現実にそうなるのか?」です。株価や地価を値上がりさせて、最終的にデフレ脱却、それも2%の物価の上昇に到達できるかどうか。実はこの点は、「黒田緩和」は最終的に経済全体そして金融市場全体にどういった影響を及ぼすのかの見極めのポイントではないかと私は見ています。

▼資産価格は上昇してもデフレは脱却できない

さて、論点を絞り込んでまいりましたが、株価や地価を上昇させたら物価は2%まで上がってくるのでしょうか? ここを少し明らかにしてみたいと思います。お手元の資料4ページをご覧ください。抽象的に表現し直すとこのようになります。「資産価格の上昇はデフレ脱却につながるか?」という問いには、結論から申し上げますと、私個人は「ノー」だと思っております。そして、その答えが「ノー」の場合はどうなのでしょうか? ここが大事な点です。この政策は、デフレ脱却、2%の物価上昇を目指して行われています。その手段として、株価・不動産価格といった国内の資産価格を押し上げていく。そういった効果を発揮させようという質的な狙いを持っています。しかし、私はこの株価や地価の上昇という手段を使っても、デフレ脱却、物価の上昇に到達できない可能性が高そうであると申し上げました。

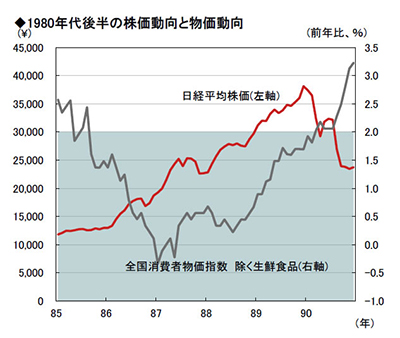

では、何が起きるのか? 私は、この「異次元緩和」という特異な政策を「2年以上続けなければならなくなる」と考えています。黒田さんは「2年で2%になる」とおっしゃいましたが、もしそうならなければ、この特異な政策を続けていかなければなりません。その時に起こることは何かと申しますと、まさに質的な狙いとしておいております資産価格の上昇が2年以上続くということです。私がむしろ強調したいのはこちらの結論です。単に「株価・地価が上がります。以上」ではなく、「このままいけば、その効果が非常に長期にわたって続く可能性が大きい」という見方を、ひとつの結論として持っておく必要があるのではないかと思います。しかし、肝心な点である「本当に資産価格だけを上げていっても、全体の物価は上がってこないんでしょうか?」という疑問に対して、私が「ノー」と考えている論拠を、皆様にもご紹介しておこうと思います。図Bのグラフをご覧ください。

図B:1980年代後半の株価動向と物価動向

図B:1980年代後半の株価動向と物価動向 |

ご覧いただくと、このグラフを使って何が言いたいのか、その魂胆がもうお判りの方も居られるかもしれませんが、念のためご紹介させていただきます。ご覧いただきたい最初のポイントは、赤い折れ線─わが国の一番代表的な株価指数である日経平均株価のグラフ─ですが、「左側の軸のメモリに「40,000円」とあるけれども、株価はこんなに上がってないぞ」と思われる方もおられるかもしれません。からくりは簡単です。横軸をご覧ください。実はこれ、現在のグラフではないんです。1980年代後半の、いわゆるバブルの頃の株価のグラフを今さら持ってきたという訳です。この辺りで私の魂胆が見えてきたと思います。ポイントは灰色の折れ線グラフ─今回、日銀が2%というデフレ脱却の指標として使っている消費者物価の前年比での上昇率のグラフ─です。細かく言えば、天候要因などで値段が大きく動いてしまう生鮮食品は除いたベースということになっています。もうひとつ、前年比で2%以下を水色に網がけ(色分け)してあります。

こうして見ていただきますと明々白々なんですが、1980年代後半の資産バブルの期間を通じてさえ、一度も消費者物価指数の上昇率が2%には届いたことがありません。これが実績です。したがって、先程皆様にご紹介した黒田さんの頭の中の論理─株価や地価を上げていくと、世の中の人の気分は明るくなって、お金を使ってくれるでしょう。需要が伸びていき、需要と供給のギャップが縮まってくるので、物価は上がってくるはずだ─は、おそらく正しいんでしょうが、現実問題として「2%」という数字…。これは、できた試しがない。それも「バブル」と呼ばれるぐらい株価・地価が上がっても駄目だったんです。結論は最初に申し上げましたが、狙いどころは非常に的を射ている訳ですが、株価・地価だけをドンドン値上がりさせていっても、なかなか全体の消費者物価指数の上昇率は2%に届きません。しかし、数値目標として出してしまいましたから、届くまでやらざるを得ない。そういった観点から「この政策は黒田さんが目論んでいる2年では終わらず、それ以上の期間持続していく可能性が高そうだ」と読むのが正解ではないかと考えております。

では、ここで皆さん「何故、先々週から(株価が)下がっているんだ?」と当然、疑問に思われると思います。これは若干次の話題と関係してくるんですが、不用意に長期金利が上がってしまったことによって、株価がショックを受けたのが真相ではないかと思っております。今日ご紹介を省きましたけれども、実は今回の「異次元緩和」のもうひとつの質的な狙いとして、資産価格を押し上げるだけではなくてこういうことも謳っているんです。先程ご覧いただいた「量的・質的金融緩和」の導入についての説明文の中に「イールドカーブ全体の金利低下を促す」という表現が使われていました。まさに日銀は「この政策を通じて金利を下げたい」と言っているのです。しかし、実際には4月以降金利がハネ上がってしまった。実はこんなところから後半の話題も出てくるんです。本来「金利を下げたい」と言っているのに上がってきたのは、「ひょっとしたら、この金融緩和の下で将来の日本の財政の不安が芽生えてきたのではないか? 究極的には日本の財政は破綻するのではないか?」そういう恐怖感から日本国債が売られて金利が上がってきているのではないかと勘ぐる方も全くいない訳ではありません。ここで、黒田さんはちょっと目論見違いをやってしまったんです。そういった観点で金利が不用意に上がったことにショックを受けて株価が下がった。しかし、皆さんに押さえておいていただきたいのは、本来の狙いは「金利を下げたい」そして「株価・地価を上げたい」という点です。これは狙いどおりにいけば、おそらくそうなっていたはずです。

▼2国間の金利差が為替レートを動かす

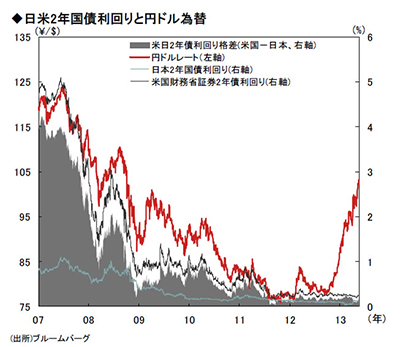

ここで、黒田さんの目論見に反して金利が上がったのはいったい何故なのかという点も含めて、もうひとつ「異次元緩和」の今後の経済に与える影響の見通しということで触れておきたい点がございます。皆様もご関心があるかと思いますが、まずは「為替」です。ここまでは、首尾良く為替は円安になってまいりましたが、この「異次元緩和」の下で今後の為替レートがどうなるのか? 5ページ目のグラフ(図C)をご覧ください。

図C:日米2年国債利回りと円ドル為替

図C:日米2年国債利回りと円ドル為替 |

まず、そもそもアベノミクスがスタートし、「異次元緩和」がスタートしたことで、何故これまで円安になってきたのか? そのからくりから紐解いていきたいと思います。そのために、そもそも「為替とはどういう原理で動いているのか?」という根本の部分からお話ししたいと思います。「答えはこのグラフでございます」と、いきなりご紹介してもどう読めばいいのか戸惑う方もおられると思いますので、若干解説させていただきたいと思います。いろいろ書かれていますが、この中で赤い折れ線と灰色の面グラフにだけ注目していただければ十分でございます。まず赤い折れ線グラフですが、これはいたって単純で、円とドルの為替レートそのもののグラフになっています。何ら加工は施していません。そして、灰色の面グラフは若干加工しているといえばしています。しかし、それほど複雑ではないはずです。これは「アメリカと日本の金利の差を取ったもの」とお考えください。灰色の面グラフの面積の分だけ金利の差が広がっている。つまり、面積が小さくなれば金利の差が縮んできていると考えてください。まず、このグラフの左寄りの部分にご注目ください。赤い線グラフと灰色の面グラフがそっくりの動きをしていますよね。これが基本原理なんです。「為替レートとは、基本的に為替の当事者になっている2つの国の金利差に極めて忠実に連動して動く」これが大原則であることをまず押さえてください。

しかし、このグラフをよく見ていただくと、「今はその法則は当てはまらないのではないか?」と、当然疑問に思われた方は多いんじゃないかと思います。右端近くになると完璧にずれています。灰色の面グラフはほとんど変化していない一方で、赤い線グラフだけが一方的にどんどん上へ上がっていっています。因みに、この赤線が灰色の面グラフとずれて上に上がり始めたのがいつ頃からと申しますと、昨年の11月中旬からです。何故でしょうか? 政権交替が確実になり、アベノミクスがスタートすることがほぼ確実に予想され始めたらずれてきた。そう申し上げると、「アベノミクスの下では金利の差で為替が決まるという大原則が当てはまらないのではないか。それを何故、今さら大原則についてくどくどと話すのだろうか?」と思われる方も居られるかもしれません。しかし、私の持論は「この金利差と為替の関係は依然として生きていると考えるべきだ」でございます。「関係は依然として生きている」と言われても、明らかにずれている。それをどう解説したら良いのか、あるいはどう考えれば良いのかということですが、ここで皆様に創造力を働かせていただきたいと思います。

2つあります。ひとつは、実はここでご紹介しているアメリカと日本の金利の差は「2年満期の国債の金利」の差を取ったものです。この「2年」という前提条件を変えたらどうなるかをご想像いただきたい。本当ならば、例えば「20年満期の国債の金利」の差を取ったグラフを持ってきてお見せすれば良かったんですが、敢えてそうせず、皆様の想像力に訴えようという趣向です。アベノミクスのスタート以降、そして黒田緩和のスタート以降、より満期(レンヂ)の長い国債の金利の差がどうなっているか? もうひとつは、もっと想像力が必要です。「5年後の2年満期の国債の日米金利差」は、アベノミクスのスタート、黒田緩和のスタートでどうなるかをご想像いただきたい。私の結論は「いずれも大きく拡がった」。そして今ご紹介した2つの点で、金利の差が見かけ上は変わっていませんが、実質的に大きく拡がったことに反応して、為替が円安に動いたと解釈するのが妥当だと判断を下しております。

まず前者の「より満期の長い国際の金利差」ですが、これは先程皆様にご紹介した通り、今回の黒田緩和の狙いは「イールドカーブ全体の金利の低下を促す」ということです。この「イールドカーブ」という言葉がちょっと解りにくかったかもしれませんが、この狙いは「(短期も中期も長期も含めて)すべての国債について金利を下げる」という主旨だとお考えください。正直に申し上げて、金利が不用意に上がってしまっている部分(註:このことが最近の株価の急落をもたらせた)もございますが、20年、30年という非常に長い期間(レンヂ)の国債に関しては、この狙い通り、比較的金利が下げられております。その結果何が起きたかと申しますと、相手方であるアメリカでも同じように非常に長い満期の国債との金利差(日本が低くてアメリカが高い)が拡がったんです。まず、この効果が「円安」という形で為替にキチッと出た。そういった意味で、私はこの「2カ国間の金利差と為替の関係性」はキチッと生きてると評価して差し支えないと思います。

では、「5年先のアメリカと日本の金利差」はどうかと申しますと、おそらくアメリカの金利がボチボチ上がっている可能性が高い。これには何の根拠もなくて結構です。皆様、直感としてそうお感じになるんじゃないかと思います。本当に前提としてよいかどうかは後ほど議論しますが、今の段階では「5年先にはアメリカの金利は上がっているだろう」ということを、当たり前の話として割り切って捉えてください。

▼出口がなくなった黒田緩和

では一方、5年後の日本の金利は如何でしょうか。アベノミクスそして黒田緩和がスタートしたことで、5年先の金利に変化があったと私は思うのですが、如何でしょうか? 変化を来した大事なポイントは、先程少し触れました「2パーセント」です。2パーセントという過去に実現したケースがないような物価の上昇を目標に掲げたんです。その結果どうなるか? この2パーセントという明確な数値目標を掲げてしまった以上、それが達成されるまで金融緩和を続けなければいけないことになってしまった。そうしますと、これまではさすがに「5年も経つ間に日本の金利がひょっとしたら上がり始めるんじゃないか?」という思惑があったかもしれないのに、この2パーセントという数値目標を設定したばっかりに「金利を上げることは当分無理だ」あるいは「ひょっとしたら5年間は無理じゃないか」という考えも芽生えてくる…。こうなるとどうでしょう。「5年先まで日本の金利は上がらないな」という確信が芽生えてくる。こういった形で、遠い将来の金利差が日本とアメリカとの間で拡がるような思惑を、このアベノミクスと黒田緩和は与えたという評価の仕方ができるはずです。

以上、2つの観点から、依然として「金利の差」と「為替の関係」がちゃんと生きている(機能している)こと、そして、日米の金利差がわれわれの見えないところで拡がった効果で、確かにここまでは首尾良く円安が進んだという捉え方ができると思います。しかし、今日私が議論したいのは今後の見通し─これから先、もっと円安になるかどうかという話─です。これまで急激に円安が進行してきた理屈は申し上げた通りかもしれません。しかし、結論から申し上げますと、私の私見では、これ以上の円安は無理だと思います。

何故なのか? 2つの点からお話し申し上げます。ひとつは、今お話しさせていただいた日米の「金利の差」です。ズバリ言うと、これ以上は拡がらないと思います。皆様が想像力を働かせる分野においてもです。この理由は簡単です。今回の異次元緩和で、黒田氏は「できることは全部やった」と言っておられました。「全部やった」ということは、将来のものについて、そして期間の長い金利についても、これ以上、下げることはない。できない。やり尽くしたという評価になるのではないでしょうか。こういった観点から、金利の差をわれわれの目に見えないところ、想像力を働かさなければならない領域でさらに動かす余地すら、ほぼ使い果たしたと言っても差し支えないかもしれません。まず、こういう点で、金利差をさらに動かして為替を円安へ持っていくという余地は、かなり狭くなっているという見方をしなければいけないのではないかという判断をしています。

そしてもう1点。これは後半の話にも若干繋がるのですが、黒田氏は異次元緩和を通じて円安を目指しているのか、皆様にも考えてみていただきたいと思います。表面的には「円安を狙っています」などといったことを黒田氏がどこかで言ったことはついぞありません。為替の話を聞かれると常に「ノー・コメント」としか答えられません。しかし、皆様もこの点については当たり前だと思われるかもしれませんが、もし黒田氏が「この異次元緩和を通じて、為替を安くすること(円安)を目指しています」などと言おうものなら、何が起きるかご想像がつくと思いますが、G7、G8、G20といった国際会議の場で日本は袋叩きに遭います。「貴国は為替を安く誘導するために金融緩和をやっているのか!」と、批判の対象になります。そのせいで「本音は円安にしたいけれども、あえて言わないだけではないか?」と想像されるかもしれませんが、私は本心だと思っています。つまり「黒田氏は円安を望んでいない」と解釈すべきだと思います。

もちろん、これは私の推測です。しかし、個人的には蓋然性のあるもっともらしい推測だと思っています。そう推理した根拠は本日の講題の中にあります。そもそも、この異次元緩和の狙いは何だったでしょう? 質的な変化として、「株価や地価を上げる」ということを言っています。つまり、「為替を円安に誘導する」とは言っていないということです。逆に「株価・地価(資産価値)を上げる」という狙いを出した裏返しとして、為替の円安はあまり望んでいないと解釈が自然にできるのではないかと考えております。そう申し上げても「よく解らない」とおっしゃると思いますが、こう割り切って考えてみてください。本当は無理なんですよ。こういった金融緩和を通じて為替が円安になり、もうひとつは株価や地価が上がるという両方の効果が本当は出てきてしまうんです。

しかし、ここであえてどちらか狙って効果を出せると仮定した場合、黒田氏が狙ったのはどちらでしょう? これは、先程申し上げた日銀のリリースの抜粋にも書かれてある通り、明らかに「株価・地価(資産価値)を上げる」ことだと私は解釈しています。では、「為替の円安」を狙っていないと推測できる根拠はどこにあるのか? 引き続き割り切って、この金融緩和をやったことによって為替を円安にするという効果だけを起こせる。もしくは、株価・地価を値上がりさせるという効果だけを起こせる二者択一であるという仮定を皆様に考えていただきたい。皆様はどちらが幸せですか? 金融緩和をやることによって為替が円安になるだけで、株価・地価は動かない。一方、為替は円安にならないが、株価・地価は値上がりしている。

実は、この最終目的地は一緒─デフレを脱却し、2%物価を上昇させるということ─です。どちらの場合でも最終目的地に行けるはずです。為替が円安になれば当然、輸入品が高くなって物価の2%上昇は到達できますよね。2年間でやろうとした場合、多分こちらのほうが簡単です。もうひとつは、先程申し上げた通り、株価や地価を押し上げることによって、世の中の人にお金をいっぱい使わせて、そして2%の物価上昇を目指していく。答えは自明だと思うのですが、後者のほうが幸せで、前者はおよそわが国の国民全員が不幸せになるルートです。

何故なら、賃金や所得がまったく上がらないまま、物価だけ上がり、実質的には貧乏になる政策ではないでしょうか?極めて乱暴な言い方をしていますが、こういった判断からだと私は考えています。今回の異次元緩和において、実はあまり為替ということは実は意識しておらず、その裏返しとして株価・地価といった国内の資産価格を動かすことを狙いとして明確に打ち出している背景があるのではないか? 簡単な理屈ですが「望んでいないことは起きない」という判断からも、私は為替が円安に向かう余地はだんだん狭まってきていると考えるべきではないかという判断をした次第です。

▼底を打ったアメリカの不況

さて、「為替の見通し」という点に関しては、黒田緩和と離れた話題をひとつだけご提供しておきたいと思います。先程、「(当時国間の)金利差で為替は動く」と申し上げ、「5年先のアメリカと日本の金利差はどうなっているかご想像いただきたい」と申し上げました。そして、おそらく、アメリカのほうは上がっているのではないかということを、先程はある程度当たり前の話としてしましたが、今度はここを疑ってみたいと思います。

本当にアメリカの金利は上がり始めるんでしょうか? そうなるのであれば、実は、黒田氏がこのような異次元緩和という非常手段を講じてまで円安を望まなくても円安になっていました。しかし、厳密には、それは円安ではなくドル高です。皆様は「いや、同じことだろう」と思われるかもしれませんが、これは主語が異なります。日本が主体的に何かをして円が安くなることが「円安」で、アメリカが何かすることでドルが高くなり、反射的な効果で円安になることは「ドル高」といいます。われわれの業界におけるこの表現は、詭弁だとよく言われるんですが、一応そういった使い分けをしております。お解りだと思いますが、アメリカのほうで早々と金利が上がり始めるという見通しが出てドルがこれ以上高くなってゆけば、黒田氏が望んでいようがいまいが円安(ドル高)になります。その可能性はないのかという点を付け加えておきたいと思います。

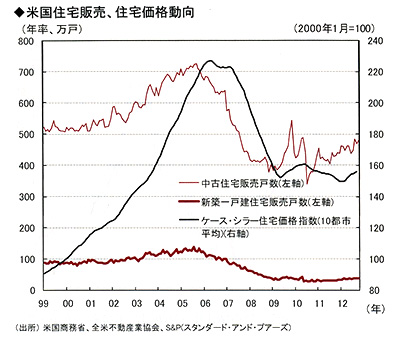

米国住宅販売、住宅価格動向

米国住宅販売、住宅価格動向 |

当然ながら、アメリカの景気が良くなっていけば、アメリカの金利が早く上がってくる。これは理屈としてもよくお解りいただけると思います。今、アメリカの金利が上がる条件はボチボチ揃ってきたという風に客観的には見えます。ポイントとしてひとつご紹介しますと、図Dの灰色の折れ線をご覧ください。「ケース・シラー住宅価格指数」という聞き慣れない名前が付いていますが、これは人の名前です。この統計を作った学者さん2人の名前をセットで付けているんですが、実はこれがアメリカで一番代表的な住宅価格の統計です。少し振り返ってお話ししますと、このエピソードをご存知の方は大勢居られると思いますが、アメリカでは、しばらく前に住宅バブルが起きています。2005年から2006年にかけて、住宅価格が非常に激しく値上がりしています。これが住宅バブルだったんです。

しかし、バブルの常ですが、何処かではじけることになります。2006年あたりで大きな山(ピーク)を作って下がり始めていますが、これが典型的なバブル崩壊の症状です。そしてそのバブル崩壊の結果、いろんなことが起きました。その最たるものがリーマン・ショックだったと思います。2006年あたりを境として、長期間アメリカでは住宅の価格が下がり続けるという展開を辿ってきたんですが、グラフの一番右端をご覧ください。また上がり始めたんです。実はもうかれこれ1年間上がり続けていますから多分、本物でしょう。「アメリカは住宅バブル崩壊から立ち直った」と結論づけて良いのではないかと思います。

あとは過去の日本の経験則で考えてみてください。日本でもバブルがはじけて、特にこの大阪をはじめとする大都市部の地価が下がっている間は景気が悪かったですよね。これを称して「失われた10年」と言っていますが、大都市部を中心として地価が下げ止まって再び上昇を始めると、さすがにこの「失われた10年」という言葉は使わなくなってきました。これは一般的な法則だと思います。「バブルがはじけて、バブルを起こした資産の価格が下がっている間は経済は駄目。しかし、再び値上がりしてくると経済は立ち直る」。これを一般的な法則と考えてください。そうすると、アメリカの経済はバブルから早々と立ち直っている可能性がある。こういった点から、アメリカの金利は、私が「想像してみてください」と申し上げた仮定条件として挙げた5年なんて待たずに早く上がってくれば、ドル高がドンドン進んでいく訳です。つまり、黒田氏が望んでいなくても、そして国際的には文句が出ない形でドルが高くなって円が安くなることは実現できそうなんです。

では、アメリカ主導でアメリカの金利が上がってドルが高くなり、その裏返しで円安がもっと進むといった首尾の良い形にはならないのか考えてみようと思いますが、どうも難しいのではないかと考えています。FOMC(連邦公開市場委員会)声明をご覧ください。確かに、住宅バブルの崩壊からアメリカの経済が立ち直りつつあるようだということは明々白々な事実なんですが、それを以てアメリカの金利が近々上がってくるかというと、疑問を持たざるをえないと判断しています。これは簡単で「当面、バーナンキFRB(連邦準備制度理事会)議長が上げる気がなさそう」だからというのが結論です。先程少し話題に出しました先々週来の株価の急落の大本を辿ると、こういう思惑が原因にあったと私は思っています。5月22日に、バーナンキ氏がアメリカの議会で証言したのですが、この時の質疑応答で「年内に金融緩和を止めるかもしれない」という回答をしたのですからね…。

▼バーナンキ氏の出口戦略

これを受けて何が起きたかというと、アメリカの市場で金利が一気に上昇したんです。象徴的な水準ですが、アメリカの10年ものの国債の金利が2パーセントを突破したんです。そして、これに連られて日本国債の金利も跳ね上がってしまったんです。まさに先程私がご紹介した、黒田氏の目論見違いです。アメリカの金利が急上昇したので、それに連られて日本の金利も上がってしまった…。どうもこのことにショックを受けて日本の株価が暴落した節がありそうなんです。

しかし、そもそもバーナンキ氏の本心はどうだったのかを考えた場合、結論的には「バーナンキ氏はまだ金融緩和を止める気はない」と考えるのが実は正解だったんではないかと私は申し上げたい。その根拠を申し上げます。時間的には少し古いものになりますが、5月1日にアメリカの金融政策を決定するFOMCの会議で出された声明文の抜粋ですが、最後の下線を引いた部分をご覧ください。「労働市場やインフレの見通しの変化に応じて、適切な政策の緩和状態を維持するため、資産購入のペースを増減させる」とあります。ちょっと註釈を加えますと、今、FRB(=日銀に相当)は国債を市場から大量に購入して、資金を市場へ投入していますが、この点では黒田日銀総裁の政策と非常に似たことをやっていると言えます。「資産の購入のペースを減らす」ということは、お金の供給量を増やすペースを落とすことになります。すると、金融緩和はお終いになります。逆に、「資産の購入のペースを増やす」ということは、お金の供給量を増やしていくことになりますから、金融緩和は強化されることになります。

美和氏の講演を熱心に傾聴する国宗会員各師

美和氏の講演を熱心に傾聴する国宗会員各師 |

これらを踏まえて皆様に読んでいただきたいのは、「資産購入のペースを増減させる」と述べている点です。もし、近々「アメリカの経済がバブルから立ち直ったから金融緩和はもはや要らない」と、止めるモードだったなら「増減させる」と書いたでしょうか? 「減少させる」だけで良いはずでしょう。ここで「増」と言っているところに意味があります。つまり、まだもっと強化するかもしれないということです。その背景にあるのはアメリカの雇用問題です。実は、住宅バブルからは立ち直り始めているんですが、それがしっかりと雇用の拡大に繋がっていないんです。そこに対して非常に強い不満を持っているのがバーナンキ氏、つまりFRBの真意ではないかと思います。

ズバリ申しますと、この点で市場は2週間前からバーナンキ氏の意図を誤解してしまった可能性があります。「バブルから立ち直っているから、アメリカはボチボチ金融緩和を止めるんだろう」という予測もある中で、バーナンキ氏が「年内に金融緩和を止める可能性があります」と言ったものだから、その言葉を額面通りに受け取ってしまった。しかし、真意は違うのではないか…。これが私の見立てです。そうすると、見方がいろいろ変わってきます。アメリカの金利はそれほど早く上がらない。どうなるかと申しますと、先ほどご紹介した基本的な金利差の理論からいって「ドルがこのまま早々とドンドン高くなっていく裏返しとして、円安に進む余地が少ない」というさっきの結論に行き着きます。

もうひとつは「市場が読み違えてしまい、アメリカの金利が早々と上がりそうだ。それが日本国内に波及して、黒田氏の意図と異なること(国債の金利が跳ね上がる)を起こした。そのショックで株価が暴落を続けている」。これも、そもそも発端として、誤解に基づく市場の受け止め方の間違いによって起こっているのであれば、おいおい修正されてくる可能性がある。結局は、もともと異次元緩和が狙っている資産価格の上昇、そして金利を押し下げるといった効果が定着してくると考えることができるのではないか。こういった結び付きを今後もたらすのではないかということをお伝えしたかった次第でございます。ここまでで、異次元緩和の下で将来予想される国内の金融市場─特に株式と為替の─見通しについてお話しさせていただきました。

▼異次元緩和で日本の財政は破綻するか?

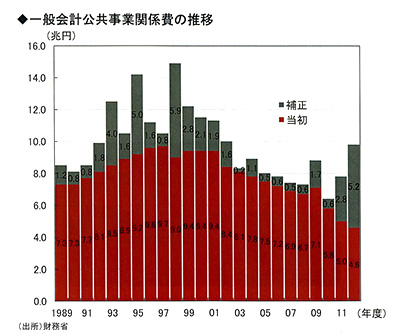

残りの時間は話題をガラッと変えまして、異次元緩和のネガティブな側面として、よく世の中で批判される部分にスポットライトを当てて検討していきたいと思います。既に冒頭でご紹介しました通り、よく「この異次元緩和が、わが国の財政破綻に繋がるんじゃないか?」と言われます。それはいったいどういった考え方に基づくのでしょうか。お手元の資料の図Eをご覧ください。「異次元緩和とセットで行われているアベノミクスにひとつ問題があるのではないか?」とおっしゃる方が居られます。アベノミクスの「3本の矢」のうち、この異次元緩和が1本目の矢でしたが、2本目の矢は何かと申しますと「機動的な財政出動」です。その象徴となるのがこちらのグラフですが、わが国の一般会計のうち、公共事業費の過去の推移を表したものです。皆様よくご存知の通り、小泉政権の頃から公共事業費は年々カットされる方向に動いてきました。しかし、このグラフ(図E)の右端をご覧いただくと、大きく増加していることがお判りいただけると思います。細かく申しますと、赤い棒と灰色の棒の2つの金額にご注目いただきたいと思います。赤い棒(棒グラフの下段)は昨年度の当初予算の公共事業費、灰色の棒(棒グラフの上段)は補正予算です。これは歴史上初めてだと思いますが、当初予算よりも補正で追加した額のほうが大きいんです。

一般会計公共事業関係費の推移

一般会計公共事業関係費の推移 |

何故こうなったかは、ご想像いただければお解りいただけると思います。当初予算を作ったのが野田政権で、補正予算を作ったのが安倍政権だからこうなったんです。つまり、赤い棒グラフの予算を組んだのは「コンクリートから人へ」と言っていた民主党政権。公共事業費は今まで通りカットの流れで予算を組んできた。しかし、このアベノミクスはそれを転換したという訳です。「必要なことはやらねばならない」と、このアベノミクスで「重点を置く」と言っておられるのは、皆様もご存知の通り「災害対策とインフラの老朽化対策」です。大規模災害に強い国土を造る。そのためにはお金を使わねばならない。

もうひとつは、(2012年12月に山梨県の中央自動車道上り線の)笹子トンネルで起きた大規模な天井崩落事故に象徴されるようなインフラの老朽化に伴う不幸な事故は起こしてはならないということで、戦後、高度成長期に一挙に造られたものが老朽化した社会資本の修繕には十分お金をかけるべきだという2つの方針転換をやっている訳です。これは是非やっていただきたいのですが、財源の問題があります。この厳しい財政状況の中で公共事業費を大幅に拡大する路線に転換すると、財政の不安が出てきます。

そのベースとして、アベノミクス自体が財政運営の方針を従来から大きく転換しているので「日本の財政は、いよいよ借金でもたなくなるのではないか?」という懸念を抱かれやすくなっている点があります。そこへもってきて今回の異次元緩和です。先程ご紹介した市場に流通するお金の量を2年で2倍にするために、大量の国債を買うということをやっています。一見すると、日銀が国債を大量に買ってくれれば、いくらでも日本の財政は支えてもらえるのだから大丈夫になるんじゃないかと思われると思うんですが、逆の発想で「日本の財政は、もう日銀に国債を丸抱えしてもらわないとのっぴきならないぐらい悪化しているという事態に陥った」と解釈されるところから、黒田緩和そしてアベノミクスが、とうとう日本の財政破綻の引き金を引くことになるんじゃないかという懸念が持たれる訳です。こういったロジックに基づいて日本の財政が近々破綻に向かう可能性があるかどうか検討してみたいと思いますが、私は杞憂だと考えていただいて良いと思います。逆に、この異次元緩和が継続している間は、むしろ起きにくいと考えていただいて差し支えないと思います。

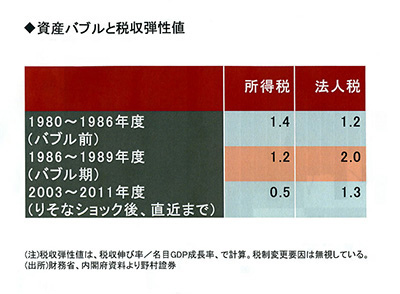

何故、この異次元緩和が財政不安を起きにくくするのかというひとつのロジックをお話ししたいと思います。ちょっと難しい概念をひとつだけ取り上げさせていただきます。図Fのタイトルに「税収弾性値」という言葉が書かれていますが、これは追々、表の中に入っている数字を使いながら皆さんに解説していきたいと思います。今日、皆さんにご覧いただきたいのは右側「法人税」と書かれた列です。上から1.2、2.0、1.3という数字が入っていますが、これは時期を分けて計算しています。一番上段の1.2が1980年代の前半。真ん中のピンクの欄が1980年代後半、いわゆるバブルの頃です。そして一番最後が最近の動向ということで、2003年度にりそなショックがあり、わが国の景気拡大がほぼ収束した頃から最近に至るまでという時期で取った数字です。

資産バブルと税収弾性値

資産バブルと税収弾性値 |

ここで定義ですが、それぞれの数字が何を表すかと申しますと、日本の経済が1パーセント成長した時に、税収が何パーセント伸びたのかという相関関係を表している数字だと思って下さい。実は、この数字は大概1に近い数字になるはずなんです。それは何故か? 経済が1パーセント成長したら、企業の収益も平均で1パーセントぐらい伸びるはずなんです。もちろん、好業績企業と不振企業間のデコボコはありますが、均(なら)してしまえば経済全体の成長率は、イコール日本企業の利益の伸びにだいたい収斂(しゅうれん)します。ということは、法人税もだいたいそれぐらいになるはずなんです。ですから、この数字はだいたい1に近くなるはずなんです。このことを踏まえて質問しますと、何故この真ん中のピンクの欄だけ2になるんでしょうか? これもご想像いただけると思いますが、答えは「バブルだったから」です。つまり、わが国の金融はバブル期には当然こうなるはずなんです。株取引・土地取引が非常に活発に執り行われますが、上昇している局面ですから、株取引・土地取引を繰り返せば繰り返すほど生じるものは何かと申しますと「譲渡益」です。われわれの業界用語で言うところの「キャピタル・ゲイン」というものが発生し、それに対して、その都度税金を払う羽目になるので、通常よりも高くなります。

何が言いたいかと申しますと、「黒田氏はここまで狙っているかもしれない」ということです。つまり「株価や不動産の価格を、この金融緩和で上げていけば、勝手に税収が増えるはずだ」というところまで計算して、この政策をやっておられると私は思います。税収が増えることによって、むしろ日本の財政の健全化が進んでゆけば、(日本の財政破綻は)差し当たり心配はされないだろうと思います。「日銀が大量の国債を買って日本の財政を丸抱えの状態になっているから不安だ」とはならないんじゃないでしょうか。こういった観点から、異次元緩和から日本の財政破綻への道筋が見えてくるという批判をされる方がいらっしゃいますが、差し当たっては、この批判は当たらず杞憂(きゆう)に終わると申し上げて良いと思います。

▼国内の国民資産が減少すれば日本は危ない

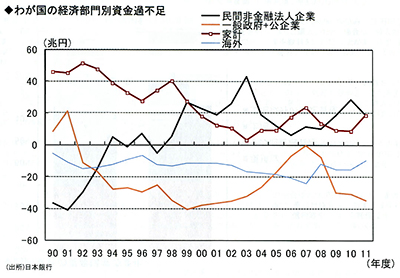

しかし、最後に申し上げますが、今、ご紹介した黒田緩和、アベノミクスに対する批判論─日本の財政破綻に繋がるという見解─が、決して的外れではなさそうだということは申し上げておきたいと思います。それはどういうことかと申しますと、基本的にわが国の財政は、何故これほど大量の赤字を抱えながら今まで持ちこたえられてきたのかという図式を考える必要があります。これは皆様もよくお聞きになると思いますが「日本国内の国民の資産の範囲内で十分国の借金が支えられてきた」という図式があったからです。一例をお目にかけますと、この図Gのグラフのピンクの線をご覧ください。「一般政府+公企業」と書かれているのは、簡単に言えば「財政赤字」です。国と地方自治体を合わせた財政赤字の規模がこれぐらいということです。一番右端、ちょっと古いデータですが、一昨年の2011年度で申しますと、だいたい38兆円です。こんなに赤字を出している訳ですが、ということは、当然1年間で38兆円国債や地方債を発行して借金をし、その借金を誰かが賄ってくれないと破綻する。リスクは背負っている状態だと考えてください。

わが国の経済部門別資金過不足

わが国の経済部門別資金過不足 |

しかし、38兆円ぐらいのお金は、なんとか国内で十分賄(まかな)える図式が今のところあるんです。そういった観点で、今度はプラス側をご覧ください。赤い線と灰色の線がございますが、赤い線は一般の個人(家計)、そして灰色の線が民間の金融機関以外の一般事業会社ですが、2011年度は1年間通算で、それぞれ20兆円の黒字を出していたんです。両方を足すと40兆円ですから、たとえ38兆円の借金をしたとしても、2兆円のお釣りがきます。日本では長年、民間の黒字のほうが、政府の赤字よりも多い状態にあり、これが維持されてきたことで日本の財政は、これだけ大赤字で借金が大量に積み重なってもやってこれた訳です。しかし「民間の黒字は、このまま維持できていくか?」というと、いささか怪しい面が出てきています。まず、高齢化が挙げられます。特に個人に関しては、リタイヤして年金以外の収入がなくなりますから、高齢化が進みますと過去に蓄えた財産を取り崩さないと生活ができない。日本経済はそういった宿命をそろそろ負い始めているのではないかという見方がされ始めて久しいです。

しかし、まだ大丈夫です。確かに高齢化すると、日本の個人は過去の自分の蓄えを崩していかなければいけないんですが、「蓄えを崩す」というと、必ず預貯金を下ろすことをイメージされます。そして、皆さんが預貯金を下ろすと、預貯金をバックにした国債で運用している金融機関が国債を買えなくなると、とうとう日本の借金を賄えなくなりアウトになる日が近付くんじゃないかという発想をされる方が多いです。しかし、実態はどうも違います。高齢化が進んで個人が財産を取り崩す時に、誰が預貯金から取り崩すと決めたんでしょうか? これが明確に違うという証拠をお目にかけます。

こちらのグラフをご覧ください。2001年と2010年、中途半端な9年間隔で作られたグラフですが、日本の個人が取り崩している財産は明らかに「預貯金」ではなく「不動産」です。不動産を取り崩す(家や土地を売却する)ことによって何が起きているかと申しますと、預貯金がかえって増えてるんです。当然、別の所に住み替えるはずですが、近頃トレンドにもなっている「郊外の一軒家に住んでいたが、子供の独立や自分がリタイヤする頃には一軒家はむしろ広すぎる。また、一軒家はメンテナンスが大変なので、街の中心部の小さなマンションに夫婦2人で移り住む」といった動きを指しています。浮いたお金をどうされるかというと、しっかり預貯金に積み上げられるんです。ですから、高齢化して資産の取り崩しが進めば進むほど、今までのところは預貯金はかえって増えて、その資金がちゃんと国債へ向かうようなからくりがあったということです。しかし、この異次元緩和が進んでいき、資産価格を上げようとしている。つまり、不動産の値上がりがはっきりと期待できる時に処分するでしょうか? まず、そこが変わってくる恐れがあります。

もうひとつは「円安がどんどん進む」現象です。黒田氏は「望んでいない」とおっしゃってましたが、望んでいなくとも起きてしまう可能性があります。そうすると海外から買うものがどんどん値上がりすることによるデフレ脱却が実現するかもしれませんが、これはつまり、日本人にとって好ましくない形でインフレが進むことになります。その時に皆さんはどういう行動を取られるでしょうか? 実は、預貯金という金融資産は一番インフレに弱いはずなんです。ですので、インフレに対する予防策を取り始めるはずです。この時に皆さんが選択される予防策とは何か? 円安が進んで海外から買うものが高くなり、自分の生活を脅かす訳ですから、これに対する予防措置は当然、外貨を財産として持つことになるはずです。さて、そうすると何が起きるでしょうか。国内に預貯金として蓄えられていた資産が外国に逃げて外貨に化けるということが起きるはずです。これはちょっとした由々しき事態ではないでしょうか? 日本国内に蓄えられた財産で日本の借金は賄われてきた訳ですが、それがいよいよできなくなる…。そういったことに繋がりかねない訳です。的は得ていると思います。

この異次元緩和は、一歩間違えると、今申し上げたように日本の財政、とりわけ借金を国内の資金では賄えないような事態に誘導してしまうような危険な要素は持っていることはご指摘しておきたいと思います。ただ差し当たって起こることは、株価・地価といった資産価格を押し上げようという狙いを持っていますから、税収が増える効果のほうが期待できると思います。日本の財政不安が、ただちに顕在化してこの国が滅びるような大変なことに至るという見方に関しては当たらないんじゃないかという私の考えを再度強調しておきたいと思います。頂いた時間を多少オーバーしてしまいましたが、私が本日申し上げたかったポイントは以上でございます。ご清聴有り難うございました。

(連載おわり 文責編集部)